スポンサーリンク

TSMCの連結決算:通年の売上推移

| 年度 | 売上高・収益 | 営業利益 [営業利益率(%)] |

純利益・最終損益 [純利益率(%)] |

|---|---|---|---|

| 1990年 | 22億台湾元 (88億円) |

-0.12億台湾元 (-4800万円) [-0.5%] |

-1.47億台湾元 (-5億8800万円) [-6.7%] |

| 1991年 | 45億台湾元 | 7億台湾元 [15.6%] |

5億台湾元 [0.1%] |

| 1992年 | 65億台湾元 | 12億台湾元 [18.5%] |

11億台湾元 [16.9%] |

| 1993年 | 123億台湾元 | 44億台湾元 [35.8%] |

42億台湾元 [34.1%] |

| 1994年 | 193億台湾元 | 86億台湾元 [44.6%] |

84億台湾元 [43.5%] |

| 1995年 | 287億台湾元 | 138億台湾元 [48.1%] |

150億台湾元 [52.3%] |

| 1996年 | 394億台湾元 | 182億台湾元 [46.2%] |

194億台湾元 [49.2%] |

| 1997年 | 439億台湾元 (NY証券取引所上場) |

154億台湾元 [35.1%] |

179億台湾元 [40.8%] |

| 1998年 | 502億台湾元 | 162億台湾元 [32.3%] |

153億台湾元 [30.5%] |

| 1999年 | 731億台湾元 | 259億台湾元 [35.4%] |

245億台湾元 [33.5%] |

| 2000年 | 1662億台湾元 | 605億台湾元 [36.4%] |

651億台湾元 [39.2%] |

| 2001年 | 1258億台湾元 | 173億台湾元 [13.8%] |

144億台湾元 [11.4%] |

| 2002年 | 1609億台湾元 | 341億台湾元 [21.2%] |

216億台湾元 [13.4%] |

| 2003年 | 2019億台湾元 | 526億台湾元 [26.1%] |

472億台湾元 [23.4%] |

| 2004年 | 2559億台湾元 | 868億台湾元 [33.9%] |

923億台湾元 [36.1%] |

| 2005年 | 2645億台湾元 | 930億台湾元 [35.2%] |

935億台湾元 [35.3%] |

| 2006年 | 3138億台湾元 | 1262億台湾元 [40.2%] |

1270億台湾元 [40.5%] |

| 2007年 | 3226億台湾元 | 1117億台湾元 [34.6%] |

1091億台湾元 [33.8%] |

| 2008年 | 3331億台湾元 | 1044億台湾元 [31.3%] |

999億台湾元 [30.0%] |

| 2009年 | 2957億台湾元 | 919億台湾元 [31.1%] |

892億台湾元 [30.2%] |

| 2010年 | 4195億台湾元 | 1591億台湾元 [37.9%] |

1616億台湾元 [38.5%] |

| 2011年 | 4270億台湾元 | 1415億台湾元 [33.1%] |

1342億台湾元 [31.4%] |

| 2012年 | 5067億台湾元 | 1812億台湾元 [35.8%] |

1663億台湾元 [32.8%] |

| 2013年 | 5970億台湾元 | 2094億台湾元 [35.0%] |

1881億台湾元 [31.5%] |

| 2014年 | 7628億台湾元 | 2958億台湾元 [38.7%] |

2638億台湾元 [34.6%] |

| 2015年 | 8434億台湾元 | 3200億台湾元 [37.9%] |

3065億台湾元 [36.3%] |

| 2016年 | 9479億台湾元 | 3772億台湾元 [39.8%] |

3342億台湾元 [35.3%] |

| 2017年 | 9774億台湾元 | 3866億台湾元 [39.4%] |

3449億台湾元 [35.3%] |

| 2018年 | 1兆314億台湾元 | 3876億台湾元 [37.1%] |

3511億台湾元 [34.0%] |

| 2019年 | 1兆699億台湾元 (10月 EUV露光機を使用した量産開始) |

3758億台湾元 [34.8%] |

3452億台湾元 [32.3%] |

| 2020年 | 1兆3392億台湾元 | 5667億台湾元 [42.3%] |

5178億台湾元 [38.7%] |

| 2021年 | 1兆5874億台湾元 | 6499億台湾元 [40.8%] |

5965億台湾元 [37.5%] |

| 2022年 | 2兆2639億台湾元 | 1兆1213億台湾元 [49.5%] |

1兆169億台湾元 [44.9%] |

| 2023年 | 2兆1617億台湾元 (8兆6468億円) |

9214億台湾元 (3兆6856億円) [42.6%] |

8377億台湾元 (3兆7508億円) [38.9%] |

| ここから米ドル表記(当社が米ドル基準を重視するようになっているため変更) | |||

| 2024年 | 900.12億ドル | 411.15億ドル [45.7%] |

364.88億ドル [40.5%] |

出所:TSMC。本決算期は12月末。()内の日本円表記は1台湾ドル=4.0円で換算。

スポンサーリンク

平均利益率

TSMCの1995年から2024年までの営業利益率の平均が36.4%。

- ファウンドリー競合の業績推移

- インテル

- サムスン(半導体事業)

- 台湾UMC

会社の動向

- TSMCの設立は1987年。台湾政府が主導して発足。

- 設立当初は赤字だったが、ビジネスが黒字化したのが1991年度から。それ以降は営業利益と純利益、ともに赤字なし。しかも高利益をキープ。

- 2000年代からライバルの台湾UMCが微細化プロセスの開発が停滞するようになり、最先端の半導体受託製造メーカーというとTSMCのみとなる。

- 2007年に初登場したスマホ(iPhone)以降、Appleやクアルコム、メディアテックなどのモバイル用半導体製品をTSMCが受託製造するようになり、業績拡大へ。

- 2008年にAMDが製造部門を分離し、グローバルファウンドリー(GF)の誕生。その後、AMDは最先端プロセスをTSMCに委託するようになり、業績拡大。なお、GFは最先端の開発から撤退。

- 2010年代後半からAMDやエヌビディアなどの半導体製品がパソコン/サーバー向けで評価されるようになり、その製品を受託製造するTSMCも業績拡大へ。一方、インテルは下火へ。

- TSMCは、半導体の最先端製造分野で爆発的なスケールメリットと製造ノウハウをもっているため、今後も高い収益性が見込める。大手メーカーがTSMCに依存しないといけない立場。

スポンサーリンク

財政・経営状況

| 年度 | 総資産 [現金・手元資金] |

負債総額 [有利子負債] |

自己資本・純資産 [自己資本比率(%)] |

|---|---|---|---|

| 1990年 | 68億台湾元 | 27億台湾元 | 41億台湾元 [60.2%] |

| 1995年 | 483億台湾元 | 147億台湾元 | 336億台湾元 [69.6%] |

| 2000年 | 3409億台湾元 [356億台湾元] |

792億台湾元 [290億台湾元] |

2617億台湾元 [76.8%] |

| 2005年 | 5075億台湾元 [853億台湾元] |

619億台湾元 [210億台湾元] |

4456億台湾元 [87.8%] |

| 2010年 | 7189億台湾元 [1095億台湾元] |

1402億台湾元 [354億台湾元] |

5787億台湾元 [80.5%] |

| 2015年 | 1兆6575億台湾元 [5626億台湾元] |

4349億台湾元 [2314億台湾元] |

1兆2226億台湾元 [73.8%] |

| 2020年 | 2兆7607億台湾元 [6601億台湾元] |

9749億台湾元 [3446億台湾元] |

1兆7857億台湾元 [64.7%] |

| 2021年 | 3兆7255億台湾元 [1兆649億台湾元] |

1兆6260億台湾元 [7283億台湾元] |

2兆994億台湾元 [56.3%] |

| 2022年 | 4兆9648億台湾元 [1兆3428億台湾元] |

2兆43億台湾元 [8537億台湾元] |

2兆9805億台湾元 [60.0%] |

| 2023年 | 5兆5323億台湾元 [1兆4654億台湾元] |

2兆1398億台湾元 [9469億台湾元] |

3兆3925億台湾元 [61.3%] |

出所:TSMC

- 1990年と2020年を比較すると、総資産は406倍に増加。

- 近年は有利子負債が増加傾向。サムスンやインテルとの競争の中、シェアを確保するため巨額投資に踏み切っている事が要因。

- TSMCは台湾を代表する企業。アジアでトップの株式時価総額。2022年11月時点の時価総額は12.45兆台湾元。日本円で約50兆円。

全社員数と開発投資規模の推移

| 年度 | 従業員数(連結) | 設備投資費 | 研究開発費 |

|---|---|---|---|

| 2010年 | 33232人 | 59億ドル | 9.43億ドル |

| 2012年 | 37021人 | 83億ドル | 13.90億ドル |

| 2014年 | 43591人 | 100億ドル | 17.98億ドル |

| 2016年 | 46968人 | 110億ドル | 21.97億ドル |

| 2018年 | 52564人 | 100億ドル | 28.06億ドル |

| 2020年 | 56831人 | 280億ドル | 38.99億ドル |

| 2021年 | 65931人 | 300億ドル | 44.96億ドル |

| 2022年 | 73090人 | 363億ドル | 53.12億ドル |

| 2023年 | 76478人 | 304億ドル | 58.46億ドル |

出所:TSMC。金額は「台湾ドル」ではなく「米ドル」である事に注意。

- 2018年にEUV露光装置を活用した7nmロジック半導体の量産を開始した事で、そのあたりから従業員や設備投資額が急増。

- 全従業員のうち「プロフェッショナルエンジニア」が約5割、「技術エンジニア」が3割在籍。

- 従業員は年収が高く、台湾現地では就職先としての人気が極端に高い。ここで働く男性は女性にモテモテなのだとか。

スポンサーリンク

外国への販売比率

| 年度 | 米国 | 台湾 | 中国 | 欧州 | 日本 | その他 |

|---|---|---|---|---|---|---|

| 2017年 | 65.1% | 9.0% | 11.3% | 7.1% | 6.2% | 1.4% |

| 2018年 | 61.4% | 7.6% | 17.0% | 6.9% | 5.6% | 1.5% |

| 2019年 | 59.3% | 7.8% | 19.5% | 6.3% | 5.4% | 1.7% |

| 2020年 | 61.1% | 9.6% | 17.5% | 5.2% | 4.7% | 1.9% |

| 2021年 | 64.0% | 12.8% | 10.4% | 5.6% | 4.5% | 2.6% |

| 2022年 | 66.0% | 9.3% | 10.8% | 5.5% | 5.3% | 3.2% |

| 2023年 | 65.2% | 6.9% | 12.4% | 5.4% | 6.1% | 4.0% |

出所:TSMC

- 2020年5月、アメリカによるファーウェイ制裁(傘下のハイシリコン)により、中国向け売上が減少。

- アメリカ向けの売上は、アップル、エヌビディア、AMDの成長が大きい。

- 台湾向けの売上増加は、メディアテック(台湾)によるものがほとんど。メディアテックはスマホ用SoCシェアで約4割のシェアをもつ。

- 日本向けは、車載用やソニーから委託されたイメージセンサー用ロジックチップのボリュームが多い。

- その他が増加傾向。韓国SKハイニックス向けのHBM用パッケージングで売上を伸ばす。

製品用途別の販売割合

| 年度 | コンピュータ用 | スマホ用 | 通信向け | 車載用 | デジタル製品 | その他 |

|---|---|---|---|---|---|---|

| 2018年 | 33.1% | 45.2% | 6.3% | 5.0% | 5.7% | 4.6% |

| 2019年 | 29.5% | 48.9% | 8.1% | 4.4% | 5.0% | 4.0% |

| 2020年 | 32.8% | 48.2% | 8.2% | 3.3% | 4.1% | 3.4% |

| 2021年 | 37.0% | 43.8% | 8.3% | 4.2% | 3.5% | 3.1% |

| 2022年 | 41.2% | 39.3% | 8.7% | 5.1% | 2.5% | 3.3% |

| 2023年 | 43.2% | 37.7% | 7.5% | 6.2% | 2.2% | 3.2% |

出所:TSMC

- スマートフォン向けシェアが減少。スマホ市場が成長鈍化している事が要因。

- 売上高の上昇率が最も高い「コンピュータ向け」は、NVIDIAのGPUや、AMDのPC/サーバー向けチップなどがメイン。

半導体受託製造の世界シェア

| 企業 | 2013年 | 2020年 | 2022年 | 2023年 |

|---|---|---|---|---|

| TSMC(台湾) | 46% | 54% | 58.5% | 61.2% |

| サムスン(韓国) | 9% | 17% | 15.5% | 11.3% |

| GlobalFoundries(米) | 10% | 7% | 6.2% | 5.8% |

| UMC(台湾) | 9% | 7% | 6.3% | 5.4% |

| SMIC(中国) | 5% | 5% | 4.7% | 5.2% |

| Tower(イスラエル) | – | – | 1.2% | 1.1% |

| PSMC(台湾) | 1% | 1% | 1.2% | 1.0% |

| VIS(台湾) | 1% | 1% | 0.9% | 1.0% |

出所:トレンドフォース。売上高ベースのシェア&ランキング。

- 最も利益率が高い最先端ロジックICにおいては世界シェア約6割。技術と製造量、共にダントツトップを独走中。

- TSMC、UMC、PSMC、VISなどの台湾勢で半導体製造受託市場で約67%を占める。(2022年度)

主要顧客

アップル(米国)、AMD(米国)、メディアテック(台湾)、NVIDIA(米国)、クアルコム(米国)、インテル(米国)、ブロードコム(米国)、インフィニオン(ドイツ)、NXPセミコンダクターズ(オランダ)、STマイクロ(スイス)、ルネサス(日本)、ソニー(日本)など。

- TSMCによると、会社顧客数は510社。(2021年時点)

- Appleの売上比率がダントツで多い。売上全体の約25%がApple。iPhoneやMac向けのロジック半導体を受託製造。

- AMDはパソコン向けやサーバー向けのCPUが中心で、売上比率10%程度。

- メディアテックやクアルコムはスマホ向けSoCや通信チップ、NVIDIAはGPU(GeForceなど)。それぞれ売上比率は約5%ずつ。(2021年度)

- 近年は、AI向けGPUで独占状態のNVIDIA向けの売上が急増。

プロセスサイズの開発・量産の歴史

| プロセスサイズ | TSMC | インテル | サムスン | ラピダス |

|---|---|---|---|---|

| 45nm | 2007年 | 2007年 | ||

| 32nm | 2009年 | |||

| 28nm | 2011年 | |||

| 22nm | 2012年 | |||

| 20nm | 2014年 | |||

| 12/16nm | 2015年 | 2016年 | ||

| 10nm | 2017年 | 2016年 | ||

| 7nm | 2018年 | 2022年 | 2019年 | |

| 5nm | 2020年 | 2020年 | ||

| 3nm | 2022年 | 2022年 | ||

| 2nm | 2025年(予定) | 2026年(予定) | 2025年(予定) | 2027年(予定) |

- 45nmは2007年にインテルが「Core2Duoプロセッサー」を発表したプロセスサイズ。そこから15年で1/15サイズの3nmまで微細化が進む。

- 韓国メディアの報道によると、5nmプロセスの良品率は、TSMCが80~90%、サムスンが50%。4nmプロセスの良品率がTSMCが70%、サムスンが35%。

- サムスンはTSMCとの歩留り(良品率)の比較で、20~30%以上の格差が出てしまうとビジネスが難しくなる。

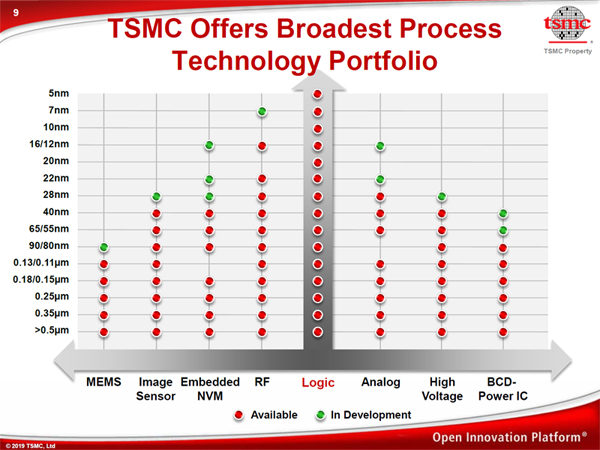

様々な種類の半導体を製造

TSMCは、最先端ロジック半導体だけではなく、レガシー半導体、パワー半導体、アナログ半導体、イメージセンサー、MEMS(メムス)など、いろいろな種類の半導体の受託製造を手掛けるところが強み。以下の画像を参考。

- TSMCによると、2021年時点で281種の製品技術を保有し、1617種類の半導体製品を提供しているとされる。

- 顧客が求める様々な種類の半導体製造に対応できるエンジニアが在籍している事が強み。いろいろな種類の半導体製造を熟知している事が、最先端半導体においてもリードできる理由。

TSMCが成長できた理由

- 経済規模が小さい台湾は中国との対立問題を抱えるため、日米欧と協力関係を築ける経済産業構造を育てる意識が強かった。それが「製造受託ビジネス」であり、その分野に徹底的に注力した。電子製品組み立て受託の鴻海精密工業(フォックスコン)なども同様。

- 1980年代、アメリカのシリコンバレーでは半導体の設計だけを行うファブレスメーカーが次々と誕生していた。その需要を満たす半導体製造受託ビジネスをいち早くキャッチした。

- 市況の変動が激しい半導体ビジネスにおいて、多額のコストがかかる半導体工場を抱える事はリスクがあるため、多くの半導体メーカーが工場をもたないファブレス化(設計専業化)していくだろうと予測。製造を請け負うビジネスに注力した。

- 発足当時から台湾政府からの補助金などの様々な恩恵があったのは大きかった。

- 半導体が経済安全保障として本格的に注目されるようになったのは、2017年にトランプ氏の大統領就任後に始まった米中対立以降。それまで半導体製造の重要性に対する認識が世界的に低かった。つまり、競争相手が少なかった事もTSMCが安定成長できた理由。

スポンサーリンク

関連記事

SONYの業績推移:売上高・営業利益率・純利益・総資産の推移

SONYの業績推移:売上高・営業利益率・純利益・総資産の推移 サムスン電子の業績推移:売上高・営業利益率・純利益の推移

サムスン電子の業績推移:売上高・営業利益率・純利益の推移 トヨタの販売台数の推移と売上高・営業利益率・純利益の推移

トヨタの販売台数の推移と売上高・営業利益率・純利益の推移 強がる者と利用する者、北朝鮮と韓国の違い

強がる者と利用する者、北朝鮮と韓国の違い テスラの業績推移:EV販売台数・売上高・営業利益率・財務の推移

テスラの業績推移:EV販売台数・売上高・営業利益率・財務の推移 マイクロソフトの業績推移:売上・営業利益率・純利益・財務状況

マイクロソフトの業績推移:売上・営業利益率・純利益・財務状況 現代・起亜(ヒョンデ・キア)の販売台数・売上高・営業利益の推移

現代・起亜(ヒョンデ・キア)の販売台数・売上高・営業利益の推移 ユニクロ・GU/ファストリの業績推移:売上高・利益率・店舗数

ユニクロ・GU/ファストリの業績推移:売上高・利益率・店舗数 楽天の業績推移:売上高・営業利益率・財務・有利子負債の推移

楽天の業績推移:売上高・営業利益率・財務・有利子負債の推移 NVIDIA(エヌビディア)の業績推移:売上・営業利益率・財務状況

NVIDIA(エヌビディア)の業績推移:売上・営業利益率・財務状況 Appleの業績推移:売上高・営業利益率・純利益・総資産の推移

Appleの業績推移:売上高・営業利益率・純利益・総資産の推移 SKハイニックスの業績推移:売上高・営業利益率・純利益の推移

SKハイニックスの業績推移:売上高・営業利益率・純利益の推移 ルネサスエレクトロニクスの業績推移:売上・営業利益率の推移

ルネサスエレクトロニクスの業績推移:売上・営業利益率の推移 Amazonの業績推移:売上高・営業利益率・純利益・財務状況の推移

Amazonの業績推移:売上高・営業利益率・純利益・財務状況の推移 フォルクスワーゲンの販売台数・売上高・営業利益・純利益の推移

フォルクスワーゲンの販売台数・売上高・営業利益・純利益の推移 ダイソー・セリア・キャンドゥ・ワッツの業績推移:売上高・利益率

ダイソー・セリア・キャンドゥ・ワッツの業績推移:売上高・利益率 任天堂の業績推移:売上高・営業利益率・ゲーム機/ソフト販売数

任天堂の業績推移:売上高・営業利益率・ゲーム機/ソフト販売数 日産の業績推移:販売台数・売上高・営業利益率・財務状況の推移

日産の業績推移:販売台数・売上高・営業利益率・財務状況の推移 インテル設立からの業績推移:売上高・営業利益率・財務の推移

インテル設立からの業績推移:売上高・営業利益率・財務の推移 BMWの業績推移:車/バイク販売台数・売上高・営業利益率の推移

BMWの業績推移:車/バイク販売台数・売上高・営業利益率の推移 Netflix(ネットフリックス)の業績推移:売上・利益率・財務状況

Netflix(ネットフリックス)の業績推移:売上・利益率・財務状況 メルセデス・ベンツの業績推移:販売台数・売上高・営業利益率

メルセデス・ベンツの業績推移:販売台数・売上高・営業利益率 LGエレクトロニクスの業績推移:売上高・営業利益率・財務状況

LGエレクトロニクスの業績推移:売上高・営業利益率・財務状況 キオクシアの利益率がサムスンより1.7倍以上高い事が判明!

キオクシアの利益率がサムスンより1.7倍以上高い事が判明! コストコの業績推移:売上高・営業利益率・有料会員数の推移

コストコの業績推移:売上高・営業利益率・有料会員数の推移 【2024年】世界自動車メーカー販売台数・売上・利益率ランキング

【2024年】世界自動車メーカー販売台数・売上・利益率ランキング 大韓航空の業績推移:売上高・営業利益率・財務状況の推移

大韓航空の業績推移:売上高・営業利益率・財務状況の推移 Apple・サムスン・中国企業の東南アジアのスマホシェア

Apple・サムスン・中国企業の東南アジアのスマホシェア ミヤネ屋にてアンミカの北朝鮮批判が冷酷で無責任すぎた件

ミヤネ屋にてアンミカの北朝鮮批判が冷酷で無責任すぎた件 韓国で子供の運動能力が低下!小中高生の50m走を日本と比較

韓国で子供の運動能力が低下!小中高生の50m走を日本と比較 サムスンの半導体装置会社SEMESの業績推移:売上高・営業利益率

サムスンの半導体装置会社SEMESの業績推移:売上高・営業利益率 岸田首相、韓国で詐欺映画パラサイト半地下のような写真を撮る

岸田首相、韓国で詐欺映画パラサイト半地下のような写真を撮る