SK hynixの連結決算:通年の売上推移

| 年度 | 売上高・収益 | 営業利益 [営業利益率(%)] |

純利益・最終損益 [純利益率(%)] |

|---|---|---|---|

| 2005年 | 5.75兆ウォン (5750億円) |

1.43兆ウォン (1430億円) [24.8%] |

1.81兆ウォン (1810億円) [31.4%] |

| 2006年 | 7.56兆ウォン | 1.87兆ウォン [24.7%] |

2.01兆ウォン [26.5%] |

| 2007年 | 8.64兆ウォン | 0.51兆ウォン [5.9%] |

0.36兆ウォン [4.1%] |

| 2008年 | 6.81兆ウォン | -1.92兆ウォン [-28.1%] |

-4.74兆ウォン [-69.6%] |

| 2009年 | 7.90兆ウォン | 0.19兆ウォン [2.4%] |

-0.33兆ウォン [-4.1%] |

| 2010年 | 12.10兆ウォン | 2.98兆ウォン [24.6%] |

2.60兆ウォン [21.5%] |

| 2011年 | 10.39兆ウォン | 0.32兆ウォン [3.1%] |

-0.05兆ウォン [-0.5%] |

| 2012年 | 10.16兆ウォン | -0.22兆ウォン [-2.1%] |

-0.15兆ウォン [-1.4%] |

| 2013年 | 14.16兆ウォン | 3.38兆ウォン [23.8%] |

2.87兆ウォン [20.2%] |

| 2014年 | 17.12兆ウォン | 5.10兆ウォン [29.8%] |

4.19兆ウォン [24.4%] |

| 2015年 | 18.79兆ウォン | 5.33兆ウォン [28.3%] |

4.32兆ウォン [22.9%] |

| 2016年 | 17.19兆ウォン | 3.27兆ウォン [18.6%] |

2.96兆ウォン [17.2%] |

| 2017年 | 30.10兆ウォン | 13.72兆ウォン [45.5%] |

10.64兆ウォン [35.3%] |

| 2018年 | 40.44兆ウォン | 20.84兆ウォン [51.5%] |

15.54兆ウォン [38.4%] |

| 2019年 | 26.99兆ウォン | 2.71兆ウォン [11.4%] |

2.01兆ウォン [7.4%] |

| 2020年 | 31.90兆ウォン | 5.13兆ウォン [15.8%] |

4.76兆ウォン [14.9%] |

| 2021年 | 42.99兆ウォン | 12.41兆ウォン [28.8%] |

9.60兆ウォン [22.3%] |

| 2022年 | 44.64兆ウォン | 7.66兆ウォン [17.2%] |

2.43兆ウォン [5.4%] |

| 2023年 | 32.76兆ウォン | -7.73兆ウォン [-23.6%] |

-9.13兆ウォン [-27.9%] |

| 2024年 | 66.19兆ウォン | 23.46兆ウォン [35.4%] |

19.79兆ウォン [29.9%] |

平均利益率

競合との比較として、サムスン「半導体部門」の2003年から2022年までの営業利益率の平均が24.1%。マイクロンの1990年から2022年までの営業利益率の平均が8.6%。

- 半導体メモリ競合の業績推移

- サムスン半導体

- マイクロン

- キオクシア

- 台湾ナンヤテクノロジー

- 台湾ウィンボンド

会社の動向

- 1983年、現代グループの半導体部門として設立した事がルーツ。

- 2011年、ハイニックス半導体は、最終的に韓国財閥SKグループの傘下企業「SKハイニックス」となり、財務力が強化。

- 2013年にエルピーダ(日本)が倒産した後は、競争原理が低下した事で利益が安定化。2013年から2022年までの営業利益率の平均は27.1%。

- 2017年~2018年の異常な高利益率(45.5%~51.5%)は、5Gやクラウド事業に向けてGoogle(YouTubeやクラウド事業)、Amazon、マイクロソフト、Appleなどによるデータセンター巨額設備投資により、DRAM需要が急増したことによる。四半期レベルのピーク時のDRAM利益率は66%だったという。

- 2019年度はDRAMでは黒字だったが、NANDメモリでは大赤字だった。

- 2021年、インテルのNAND事業を買収した事でNANDメモリでも売上高が上昇。

- 2021年の好業績は、コロナ在宅ワーク需要で、データセンターの設備投資や、PC・家電向けのDRAM需要が高まった事による。

- 利益率はNANDメモリよりも圧倒的にDRAM事業が高い。ハイニックスはDRAM価格の変動によって業績が大きく変化するのが特徴。

SK hynixの財政・経営状況

| 年度 | 総資産 [現金・手元資金] |

負債総額 [有利子負債] |

自己資本・純資産 [自己資本比率(%)] |

|---|---|---|---|

| 2010年 | 17.46兆ウォン [2.20兆ウォン] |

9.49兆ウォン [6.04兆ウォン] |

7.97兆ウォン [45.6%] |

| 2015年 | 29.67兆ウォン [4.79兆ウォン] |

8.29兆ウォン [3.81兆ウォン] |

21.38兆ウォン [72.0%] |

| 2020年 | 71.17兆ウォン [4.94兆ウォン] |

19.26兆ウォン [11.25兆ウォン] |

51.91兆ウォン [72.9%] |

| 2021年 | 96.39兆ウォン [5.05兆ウォン] |

34.20兆ウォン [17.62兆ウォン] |

62.19兆ウォン [64.5%] |

| 2022年 | 104.17兆ウォン [6.41兆ウォン] |

40.63兆ウォン [22.99兆ウォン] |

63.54兆ウォン [61.0%] |

| 2023年 | 100.33兆ウォン [8.92兆ウォン] |

46.83兆ウォン [14.26兆ウォン] |

53.50兆ウォン [53.3%] |

| 2024年 | 119.85兆ウォン [14.15兆ウォン] |

45.94兆ウォン [6.30兆ウォン] |

73.91兆ウォン [61.7%] |

- 財務は悪化傾向。2021年に採算性が悪いインテルNAND事業を買収した影響が大きい。

- 2022年夏頃からの物価高不況によるメモリ価格急落で、極端に業績悪化しているため、さらに財政悪化の可能性あり。

- 2023年、社債の買い手が減っており、6~7%以上の利率をつけて資金調達をする事態に。

- SKハイニックスはキオクシアに出資しているが、財務悪化によりキオクシア株15%弱の株式を手放す可能性あり。日本にとってはチャンスか。

メモリ市場の世界シェア

| 企業 | DRAMシェア | NANDシェア |

|---|---|---|

| サムスン(韓) | 43.5% | 35.3% |

| SKハイニックス(韓) | 27.3% | 18.0% |

| マイクロン(米国) | 23.8% | 10.9% |

| キオクシア(日本) | – | 18.9% |

| WD(米国) | – | 12.5% |

| ナンヤ(台湾) | 3.0% | – |

| Winbond(台湾) | 1.0% | – |

| PSMC(台湾) | 0.2% | – |

- DRAMが3強寡占状態となった中でSKハイニクスはDRAM3強の一角。さらにDRAMとNANDメモリの2つのメモリを手掛ける企業であり、2つの製品をもつので顧客との商談も有利に進み、それが高利益につながっている。

- 近年は特にGoogle、Amazon、マイクロソフトなどのデータセンター向けへのビジネスが強くなっている。

メモリ企業で中核はDRAM

SKハイニックスの収益の柱はDRAM。利益のほとんどがDRAMによるものと言われるだけあって、DRAM価格の変動によって業績も大きく変化。

わかりやすい例として、DRAM価格が急上昇した2018年度と、価格が急落した2019年度を比較。

| 年度 | 売上高 | 営業利益 | 営業利益率 |

|---|---|---|---|

| 2018年 (好況時) |

40.44兆ウォン | 20.84兆ウォン | 51.5% |

| 2019年 (不況時) |

26.99兆ウォン (13.45兆ウォン減少) |

2.71兆ウォン (18.13兆ウォン減少) |

11.4% |

2019年度は2018年度と比較して、売上高が13.45兆ウォン(約1兆3450億円)減少、営業利益は18.13兆ウォン(約1兆8130億円)減少。利益が極端に増減したりするのがDRAM依存の証明。

NANDフラッシュではやや苦戦

DRAMでは好調なSKハイニックスだが、NANDフラッシュメモリにおいては他社よりも苦戦。メモリ好況期からメモリバブル崩壊までのNANDフラッシュメモリ事業の利益率が業界で最も悪い。

| 企業 | 2018年度 Q1営業利益率 |

2019年度 Q2営業利益率 |

|---|---|---|

| サムスン | 50.3% | -6.2% |

| キオクシア | 47.5% | -46.2% |

| WD | 37.2% | -4.3% |

| SKハイニックス | 27.1% | -73.4% |

メモリ好況だった2018年の段階で他社よりも営業利益率が悪かったが、2019年のメモリ不況にはSKハイニックスが最も利益率が悪化。理由は以下。

- 各メーカー共に利益率が高いSSDだが、SKはそのビジネスが弱い。

- 他社よりも製造歩留り(良品率)が悪い。

DRAMと比較すると、NANDメモリではあまり利益が出ておらず、四半期ベースでは赤字を出すことも多かった。

なお、日本のキオクシアも2019年度に1731億円の営業赤字を出しているが、その後は利幅が良いSSDビジネスを強化するようになっている。

インテルNAND事業の買収

2020年10月、SKハイニックスは中国にあるインテルのNANDフラッシュメモリ事業の買収を発表。中国当局の承認が遅れていたが、2021年12月に承認されて買収成立に。

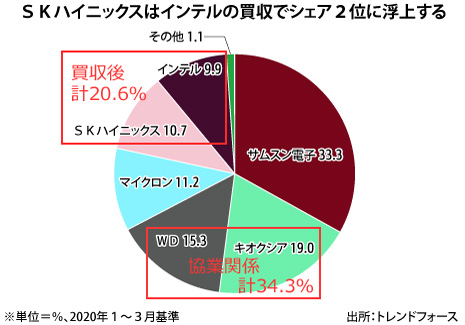

これにより、SKハイニックスのNANDシェアが業界2位にランクアップするのでは?と言われている。以下の画像を参考。

SKハイニックスとインテルのシェアを単純に合計すると、NANDメモリ業界でシェア20.6%となり、キオクシア(19.0%)を抜いて市場シェア2位となる。

しかし、「1+1=2」にならなかったりするのが半導体業界。メモリ業界では同業他社の統合は特に難しい。理由は以下。

- インテルとSKハイニックスのNANDメモリは、設計、製造技法、製造装置もいろいろ違う。

- インテルがやってきた製造法を今後も続けようとすると、SKのNANDとインテルのNANDの2つの開発を同時に行う必要があり、コスト増となる。スケールメリットを活かしにくい。

- インテルが使っていた製造装置とSKが使っている製造装置が違うため、両者の製造法をすべて統一しようとするとコストがかかる。

- SKハイニクスはすでに中国にDRAM工場をもっている中で、さらにインテルのNAND中国工場も抱えることに。中国依存が激しい韓国はいろいろと困難に直面する可能性がある。実際にインテル買収を中国当局が承認してあげる見返りに技術供与を約束させられているという話しが出ている。

日本の話しで言えば、NECと日立の統合で誕生したエルピーダメモリも、設計や製造技法、使用する製造装置などが違うので、初期段階は混乱が生じたが、NAND分野でも同様。

キオクシアに出資

東芝が2017年3月期に債務超過に陥り、NANDメモリ部門だけを分離して誕生したキオクシア。その出発時の出資メンバーにSKハイニックスが入っている。出資額は3950億円、キオクシア株の14.96%を握っている。

これは「将来的に買収を考えているのか?」みたいに思われているが、キオクシアにお金を出している産業革新機構と日本政策投資銀行がそれを阻止できる権利(指図権)をもっているので実質無理。

出資の理由は、キオクシアへの支配力を高める事で、キオクシアがもつ技術、知的財産を供与してもらおうというもの。特にキオクシアは次世代不揮発性メモリである「MRAM」の開発が進んでいるため、その技術の取得を考えた戦略だと思われる。

今後の成長と問題点について

SKハイニックスの中核は、DRAMとNANDメモリの2つ。しかし、その2つには不安材料が多い。

- DRAM業界では新参の中国CXMTの量産によって近い将来に価格破壊が起こる可能性あり。

- 台湾ナンヤ、台湾Winbondなども300mmウエハー新工場建設、積極的にDRAM投資。ナンヤは先端DRAM、WinbondはレガシーDRAM。

- SKが中国にもつDRAM工場はSKのDRAM生産量の約半分を生産しているが、この工場において、アメリカの中国規制によりEUV露光装置(先端装置)が導入できない。

- スマホのDRAMスペックが4~6GBで頭打ち。つまりスマホ向け需要の成長停滞。成長分野がデータセンター向けしかない。

- 次世代不揮発性メモリ「MRAM」の開発が進めば、占有率が高いDRAMビジネスが大きく変化する可能性あり。

- NANDフラッシュメモリ業界においては、伸びしろがあるが、競争が激しくDRAMのような利益を出すのは難しい。

- 世界的に半導体の重要性が認識されたことで、韓国勢のライバルである日本や中国、台湾で積極的な政府支援が行われるようになっている。これは国策でやってきた韓国半導体が今まで経験しなかった事。

韓国の半導体産業は、DRAMを中心としたメモリ産業の成功体験に酔いしれているところがあるが、それは日本がアメリカからの制裁だった日米半導体協定(1986~1996年)やバブル崩壊(1990年代初頭~)などがあった時代の成功事例。

しかし、今後は日本もメモリ産業を死守する事や、台湾や中国企業も伸びている事などにより、韓国勢は今までのような恵まれた状況が前提の飛躍は望めない。

台湾勢や中国企業の投資状況を考えると、2025年~2026年ごろからメモリシェアや利益も変化してくることになるはず。

SONYの業績推移:売上高・営業利益率・純利益・総資産の推移

SONYの業績推移:売上高・営業利益率・純利益・総資産の推移 サムスン電子の業績推移:売上高・営業利益率・純利益の推移

サムスン電子の業績推移:売上高・営業利益率・純利益の推移 トヨタの販売台数の推移と売上高・営業利益率・純利益の推移

トヨタの販売台数の推移と売上高・営業利益率・純利益の推移 強がる者と利用する者、北朝鮮と韓国の違い

強がる者と利用する者、北朝鮮と韓国の違い テスラの業績推移:EV販売台数・売上高・営業利益率・財務の推移

テスラの業績推移:EV販売台数・売上高・営業利益率・財務の推移 東芝~キオクシアの半導体売上高・営業利益・純利益・利益率の推移

東芝~キオクシアの半導体売上高・営業利益・純利益・利益率の推移 マイクロソフトの業績推移:売上・営業利益率・純利益・財務状況

マイクロソフトの業績推移:売上・営業利益率・純利益・財務状況 現代・起亜(ヒョンデ・キア)の販売台数・売上高・営業利益の推移

現代・起亜(ヒョンデ・キア)の販売台数・売上高・営業利益の推移 ホンダの業績推移:車/バイク販売台数・売上高・営業利益率の推移

ホンダの業績推移:車/バイク販売台数・売上高・営業利益率の推移 ユニクロ・GU/ファストリの業績推移:売上高・利益率・店舗数

ユニクロ・GU/ファストリの業績推移:売上高・利益率・店舗数 TSMCの業績推移:売上高・営業利益率・純利益・シェアの推移

TSMCの業績推移:売上高・営業利益率・純利益・シェアの推移 楽天の業績推移:売上高・営業利益率・財務・有利子負債の推移

楽天の業績推移:売上高・営業利益率・財務・有利子負債の推移 NVIDIA(エヌビディア)の業績推移:売上・営業利益率・財務状況

NVIDIA(エヌビディア)の業績推移:売上・営業利益率・財務状況 Appleの業績推移:売上高・営業利益率・純利益・総資産の推移

Appleの業績推移:売上高・営業利益率・純利益・総資産の推移 ルネサスエレクトロニクスの業績推移:売上・営業利益率の推移

ルネサスエレクトロニクスの業績推移:売上・営業利益率の推移 Amazonの業績推移:売上高・営業利益率・純利益・財務状況の推移

Amazonの業績推移:売上高・営業利益率・純利益・財務状況の推移 フォルクスワーゲンの販売台数・売上高・営業利益・純利益の推移

フォルクスワーゲンの販売台数・売上高・営業利益・純利益の推移 任天堂の業績推移:売上高・営業利益率・ゲーム機/ソフト販売数

任天堂の業績推移:売上高・営業利益率・ゲーム機/ソフト販売数 日産の業績推移:販売台数・売上高・営業利益率・財務状況の推移

日産の業績推移:販売台数・売上高・営業利益率・財務状況の推移 インテル設立からの業績推移:売上高・営業利益率・財務の推移

インテル設立からの業績推移:売上高・営業利益率・財務の推移 BMWの業績推移:車/バイク販売台数・売上高・営業利益率の推移

BMWの業績推移:車/バイク販売台数・売上高・営業利益率の推移 Netflix(ネットフリックス)の業績推移:売上・利益率・財務状況

Netflix(ネットフリックス)の業績推移:売上・利益率・財務状況 メルセデス・ベンツの業績推移:販売台数・売上高・営業利益率

メルセデス・ベンツの業績推移:販売台数・売上高・営業利益率 LGエレクトロニクスの業績推移:売上高・営業利益率・財務状況

LGエレクトロニクスの業績推移:売上高・営業利益率・財務状況 キオクシアの利益率がサムスンより1.7倍以上高い事が判明!

キオクシアの利益率がサムスンより1.7倍以上高い事が判明! コストコの業績推移:売上高・営業利益率・有料会員数の推移

コストコの業績推移:売上高・営業利益率・有料会員数の推移 【2024年】世界自動車メーカー販売台数・売上・利益率ランキング

【2024年】世界自動車メーカー販売台数・売上・利益率ランキング 大韓航空の業績推移:売上高・営業利益率・財務状況の推移

大韓航空の業績推移:売上高・営業利益率・財務状況の推移 Apple・サムスン・中国企業の東南アジアのスマホシェア

Apple・サムスン・中国企業の東南アジアのスマホシェア ミヤネ屋にてアンミカの北朝鮮批判が冷酷で無責任すぎた件

ミヤネ屋にてアンミカの北朝鮮批判が冷酷で無責任すぎた件 韓国で子供の運動能力が低下!小中高生の50m走を日本と比較

韓国で子供の運動能力が低下!小中高生の50m走を日本と比較 サムスンの半導体装置会社SEMESの業績推移:売上高・営業利益率

サムスンの半導体装置会社SEMESの業績推移:売上高・営業利益率 岸田首相、韓国で詐欺映画パラサイト半地下のような写真を撮る

岸田首相、韓国で詐欺映画パラサイト半地下のような写真を撮る