スポンサーリンク

NAVERの連結決算:通年の売上推移

| 年度 | 売上高・収益 | 営業利益 [営業利益率(%)] |

純利益・最終損益 [純利益率(%)] |

|---|---|---|---|

| 2012年 | 1兆7987億ウォン | 5212億ウォン [29.0%] |

4007億ウォン [22.3%] |

| 2013年 | 2兆3120億ウォン | 5241億ウォン [22.7%] |

3258億ウォン [14.1%] |

| 2014年 | 2兆7585億ウォン | 7582億ウォン [27.5%] |

4217億ウォン [15.3%] |

| 2015年 | 3兆2539億ウォン | 8302億ウォン [25.5%] |

5170億ウォン [15.9%] |

| 2016年 | 4兆226億ウォン | 11020億ウォン [27.4%] |

7591億ウォン [18.9%] |

| 2017年 | 4兆6785億ウォン | 1兆1792億ウォン [25.2%] |

7701億ウォン [16.5%] |

| 2018年 | 5兆5869億ウォン | 9425億ウォン [16.9%] |

6279億ウォン [11.2%] |

| 2019年 | 6兆5934億ウォン | 7101億ウォン [10.8%] |

3968億ウォン [6.0%] |

| 2020年 | 5兆3041億ウォン | 1兆2153億ウォン [22.9%] |

8450億ウォン [15.9%] |

| 2021年 | 6兆8176億ウォン | 1兆3255億ウォン [19.4%] |

16兆4776億ウォン [241.7%] |

| 2022年 | 8兆2201億ウォン | 1兆3047億ウォン [15.9%] |

6640億ウォン [8.1%] |

| 2023年 | 9兆6706億ウォン | 1兆4888億ウォン [15.4%] |

9884億ウォン [10.2%] |

| 2024年 | 10兆7377億ウォン | 1兆9793億ウォン [18.4%] |

1兆8621億ウォン [17.3%] |

出所:NAVER

スポンサーリンク

平均利益率

NAVERの2012年から2023年までの営業利益率の平均が21.6%。

会社の動向

- NAVER(ネイバー)の設立は1999年。検索事業やEコマース事業、スマホアプリなどを手掛ける韓国のIT企業。日本で言えば、Yahooのような存在。

- 売上の40%~50%が検索サービス由来の広告収入によるもので、韓国ではGoogle検索よりもネイバー検索の利用者が多い。しかし、シェアは低下傾向。

- 日本での事業展開が早く、2000年に日本法人を設立し、2002年から日本で検索事業を開始。しかし、業績が伸びないため他の事業拡大を模索。そして、通信アプリ「LINE」で日本市場占有に成功。さらに、そこから派生したLINEペイ(電子決済アプリ)などでも市場シェアを伸ばす。

- 2019年12月から、LINE事業はZホールディングス傘下となり、実質的にソフトバンク傘下となる。

- 2021年度の多額の純利益(16兆4776億ウォン/約1兆6477億円)は、LINEとZホールディングスの経営統合により、株式の公正価値15兆ウォン(約1兆5000億円)が、会計上の利益として反映された事が要因。

- 2012年から2022年までのネイバーの営業利益率の平均が22.1%。参考として、Yahoo Japanを展開するZホールディングス(ソフトバンク傘下)の2022年度の営業利益率が39.5%。

スポンサーリンク

ネイバーの財政・経営状況

| 年度 | 総資産 [現金・手元資金] |

負債総額 [有利子負債] |

自己資本・純資産 [自己資本比率(%)] |

|---|---|---|---|

| 2015年 | 3兆3837億ウォン [1兆7453億ウォン] |

1兆80億ウォン [4128億ウォン] |

2兆3757億ウォン [70.2%] |

| 2020年 | 17兆142億ウォン [1兆8916億ウォン] |

8兆7591億ウォン [8191億ウォン] |

8兆2551億ウォン [48.5%] |

| 2021年 | 33兆6910億ウォン [3兆4550億ウォン] |

9兆6636億ウォン [2兆3246億ウォン] |

24兆274億ウォン [71.3%] |

| 2022年 | 33兆8990億ウォン [3兆9405億ウォン] |

10兆4487億ウォン [2兆4920億ウォン] |

23兆4503億ウォン [69.2%] |

出所:NAVER

- ネイバーの財務は今のところ安定的といえる。「債務超過」「倒産」などの問題はなし。しかし、韓国の極端な少子化を考慮すると、国内依存度が非常に高いネイバーには将来性に不安あり。

連結社員数

| 2015年 | 2020年 | 2022年 |

|---|---|---|

| 3301人 | 4103人 | 4930人 |

出所:NAVER

- 従業員が少ない中で高利益率。IT企業の理想的な形となっている。比較として、Yahooの従業員数が7597人(2022年3月31日時点)。

スポンサーリンク

収益構造:セグメント別の成績

| 部門 | 2020年/売上高 [全体比(%)] |

2021年/売上高 [全体比(%)] |

2022年/売上高 [全体比(%)] |

|---|---|---|---|

| 検索事業 (検索広告) |

2兆8031億ウォン [52.8%] |

3兆3078億ウォン [48.5%] |

3兆4680億ウォン [42.2%] |

| Eコマース | 1兆897億ウォン [20.5%] |

1兆4885億ウォン [21.8%] |

1兆8011億ウォン [21.9%] |

| フィンテック (金融) |

6775億ウォン [12.8%] |

9790億ウォン [14.4%] |

1兆1866億ウォン [14.4%] |

| コンテンツ | 4602億ウォン [8.7%] |

6596億ウォン [9.7%] |

1兆2615億ウォン [15.3%] |

| クラウド | 2737億ウォン [5.2%] |

3826億ウォン [5.6%] |

4029億ウォン [4.9%] |

出所:NAVER

- 検索事業はネイバーの売上高の40~50%を占める。しかし、年々シェアが低下している事や、韓国の慢性的な内需不振により収益的に伸び悩んでいる。

- かつてはネイバー検索が独占的だった時代もあったが、モバイルが普及した事などにより、2022年5月時点ではネイバーのシェアは51%、Google検索が40%となっている。

- Eコマース事業(ネットショッピング事業)の売上は右肩上がりだが、韓国ではECサイトが乱立して競争が激しいため、わりと売上高は低い。2022年度の売上高は日本円で1800億円レベル。韓国では市場規模が小さい事や、競争が激しい事からAmazonも参入していない。なお、韓国最大のオンライン小売会社は「クーパン」で、ソフトバンクが出資する会社。

- フィンテックは、QRコードによるキャッシュレス決済サービス「Naver Pay」などの売上。韓国では電子決済というとクレジットカードの使用が多いが、近年はスマホ決済が伸びている。ネイバーの成長分野。

- コンテンツは、スマホアプリ、スマホゲームなど。縦読みWebマンガ「WEBTOON:ウェブトゥーン」の売上も含まれ、今後は特にマンガコンテンツのプラットフォーム事業に注力していく見込み。しかし、競争が激しく利益が出にくいのが悩ましい。

- クラウド事業は、国内向けがほとんど。この分野は世界と戦おうとしてもAmazon(AWS)や、マイクロソフト(AZURE)には勝てないため、比較的ニッチなサービスになっている。

NAVERの国内と海外の売上比率

| 国/地域 | 2012年/売上高 [全体比(%)] |

2017年/売上高 [全体比(%)] |

2022年/売上高 [全体比(%)] |

|---|---|---|---|

| 韓国 | 1兆6026億ウォン [89.0%] |

3兆3140億ウォン [70.8%] |

7兆5506億ウォン [91.9%] |

| 日本 | 1933億ウォン [10.7%] |

1兆2669億ウォン [27.1%] |

4368億ウォン [5.3%] |

| その他 | 27億ウォン [0.2%] |

755億ウォン [1.6%] |

2326億ウォン [2.8%] |

出所:NAVER

- ネイバーの売上のほとんどが、お膝元の韓国で、2022年度は売上比率90%超え。韓国市場は極端な内需縮小の問題を抱えるため、ネイバーは積極的な世界展開を目指していたが、結局は海外での成長も見込めなくなった。

- 日本市場ではLINE関連で成長の勢いがあったが、2019年12月以降にLINEが実質ソフトバンク傘下となった事で、ネイバー単独での日本攻略の夢は終了となる。

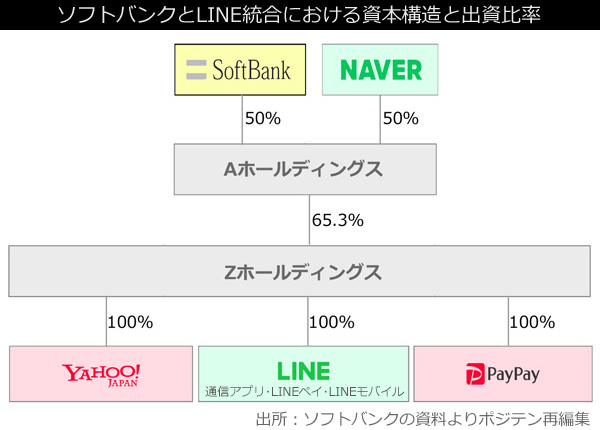

ソフトバンクのLINE統合における出資構造

ソフトバンクが関わる前までのLINEは日本法人だったとはいえ韓国ネイバーが72%を出資する会社だった。そのため、通信アプリ「LINE」が一般に使用される日本では、情報通信が韓国資本に握られていたと言える状況だった。

しかし、2019年12月にLINEがZホールディングスの完全子会社となり、そのZホールディングスの株主はソフトバンクを含めて日本資本が韓国資本を上回るため、LINEは日本の会社と言える形になった。出資構造は以下。

画像出所:ソフトバンクの資料よりポジテン再編集。

- ソフトバンクは、ネイバーからLINE事業を譲ってもらう手法として「Aホールディングス」を起ち上げ、そこにネイバーと50%ずつの折半で出資。

- Aホールディングスは、Zホールディングス(上場企業)の65.3%を保有し、傘下に100%子会社のYahoo、LINE、LINEペイ、PayPayなどを保有する形に。

- つまり、ソフトバンクがネイバーに対し「Yahooの利益の一部を譲るのでLINEを譲ってほしい」という願いが実現したもの。孫正義らしい戦略といえるが、相応の対価があったかどうかは疑問。

ウェブトゥーンで世界攻略なるか

ネイバーは、韓国のデジタル縦読みマンガ「ウェブトゥーン」で、世界のWebコミックプラットフォームの覇権を目指す。しかし、問題点が多い。

- ウェブ漫画アプリ市場は競争が激しい。参入企業が乱立し、利益が出にくい。

- 韓国が推す縦読みWebマンガ市場に、日本のGREE、ジャンプ(集英社)、楽天など大手が次々参入。また新参スタートアップ企業も多い。

- 日本の既存コンテンツを購入して無料配信し、途中から課金する形では利益が出にくい。

- 競合よりもシェアを伸ばす意識が強く、著作権を保護する意識が低い。筆者はこれがジワジワとマイナスに働くと予想。

- 収益性を高めるために独自コンテンツを育てたいが、その肝心なコンテンツがなかなか育たない。韓国ウェブトゥーンのコンテンツは、なぜか安っぽい。

- Web漫画家として誰でも参加できるため、作者側の競争が激しい。一つ一つの作品が埋もれてしまい、必然的に作者が得られる収入が低くなる。モチベーションが下がってしまい、途中で投げ出してしまう作者が多発している。

ネイバーだけではなく韓国カカオが手掛ける「ピッコマ」においても同様だが、韓国ウェブトゥーンの勢いは低下気味。韓国人利用者からも失望が大きくなっており、それが近年の株価低迷にも反映され、株価は2021年度のピーク時から2022年6月には60%減になっている。

韓国人は、お金が欲しい時に大騒ぎする気質があるため、一時的に韓国ウェブトゥーンが大きく話題になり、株価も急上昇していたが、コンテンツを持っている日本勢が本格的に注力するとなると、今までのようにはいかないはず。

日本勢は、集英社の「ジャンプ+」、NTTソルマーレ(NTTの完全子会社)が手掛ける「コミックシーモア」、アムタス(インフォコムの完全子会社)が手掛ける「めちゃコミック」などが韓国勢を追撃する見通し。

スポンサーリンク

関連記事

SONYの業績推移:売上高・営業利益率・純利益・総資産の推移

SONYの業績推移:売上高・営業利益率・純利益・総資産の推移 トヨタの販売台数の推移と売上高・営業利益率・純利益の推移

トヨタの販売台数の推移と売上高・営業利益率・純利益の推移 強がる者と利用する者、北朝鮮と韓国の違い

強がる者と利用する者、北朝鮮と韓国の違い テスラの業績推移:EV販売台数・売上高・営業利益率・財務の推移

テスラの業績推移:EV販売台数・売上高・営業利益率・財務の推移 東芝~キオクシアの半導体売上高・営業利益・純利益・利益率の推移

東芝~キオクシアの半導体売上高・営業利益・純利益・利益率の推移 マイクロソフトの業績推移:売上・営業利益率・純利益・財務状況

マイクロソフトの業績推移:売上・営業利益率・純利益・財務状況 現代・起亜(ヒョンデ・キア)の販売台数・売上高・営業利益の推移

現代・起亜(ヒョンデ・キア)の販売台数・売上高・営業利益の推移 ホンダの業績推移:車/バイク販売台数・売上高・営業利益率の推移

ホンダの業績推移:車/バイク販売台数・売上高・営業利益率の推移 ユニクロ・GU/ファストリの業績推移:売上高・利益率・店舗数

ユニクロ・GU/ファストリの業績推移:売上高・利益率・店舗数 TSMCの業績推移:売上高・営業利益率・純利益・シェアの推移

TSMCの業績推移:売上高・営業利益率・純利益・シェアの推移 楽天の業績推移:売上高・営業利益率・財務・有利子負債の推移

楽天の業績推移:売上高・営業利益率・財務・有利子負債の推移 NVIDIA(エヌビディア)の業績推移:売上・営業利益率・財務状況

NVIDIA(エヌビディア)の業績推移:売上・営業利益率・財務状況 Appleの業績推移:売上高・営業利益率・純利益・総資産の推移

Appleの業績推移:売上高・営業利益率・純利益・総資産の推移 SKハイニックスの業績推移:売上高・営業利益率・純利益の推移

SKハイニックスの業績推移:売上高・営業利益率・純利益の推移 ルネサスエレクトロニクスの業績推移:売上・営業利益率の推移

ルネサスエレクトロニクスの業績推移:売上・営業利益率の推移 Amazonの業績推移:売上高・営業利益率・純利益・財務状況の推移

Amazonの業績推移:売上高・営業利益率・純利益・財務状況の推移 フォルクスワーゲンの販売台数・売上高・営業利益・純利益の推移

フォルクスワーゲンの販売台数・売上高・営業利益・純利益の推移 ダイソー・セリア・キャンドゥ・ワッツの業績推移:売上高・利益率

ダイソー・セリア・キャンドゥ・ワッツの業績推移:売上高・利益率 任天堂の業績推移:売上高・営業利益率・ゲーム機/ソフト販売数

任天堂の業績推移:売上高・営業利益率・ゲーム機/ソフト販売数 日産の業績推移:販売台数・売上高・営業利益率・財務状況の推移

日産の業績推移:販売台数・売上高・営業利益率・財務状況の推移 インテル設立からの業績推移:売上高・営業利益率・財務の推移

インテル設立からの業績推移:売上高・営業利益率・財務の推移 BMWの業績推移:車/バイク販売台数・売上高・営業利益率の推移

BMWの業績推移:車/バイク販売台数・売上高・営業利益率の推移 メルセデス・ベンツの業績推移:販売台数・売上高・営業利益率

メルセデス・ベンツの業績推移:販売台数・売上高・営業利益率 LGエレクトロニクスの業績推移:売上高・営業利益率・財務状況

LGエレクトロニクスの業績推移:売上高・営業利益率・財務状況 キオクシアの利益率がサムスンより1.7倍以上高い事が判明!

キオクシアの利益率がサムスンより1.7倍以上高い事が判明! コストコの業績推移:売上高・営業利益率・有料会員数の推移

コストコの業績推移:売上高・営業利益率・有料会員数の推移 【2024年】世界自動車メーカー販売台数・売上・利益率ランキング

【2024年】世界自動車メーカー販売台数・売上・利益率ランキング 大韓航空の業績推移:売上高・営業利益率・財務状況の推移

大韓航空の業績推移:売上高・営業利益率・財務状況の推移 Apple・サムスン・中国企業の東南アジアのスマホシェア

Apple・サムスン・中国企業の東南アジアのスマホシェア ミヤネ屋にてアンミカの北朝鮮批判が冷酷で無責任すぎた件

ミヤネ屋にてアンミカの北朝鮮批判が冷酷で無責任すぎた件 韓国で子供の運動能力が低下!小中高生の50m走を日本と比較

韓国で子供の運動能力が低下!小中高生の50m走を日本と比較 サムスンの半導体装置会社SEMESの業績推移:売上高・営業利益率

サムスンの半導体装置会社SEMESの業績推移:売上高・営業利益率 岸田首相、韓国で詐欺映画パラサイト半地下のような写真を撮る

岸田首相、韓国で詐欺映画パラサイト半地下のような写真を撮る