半導体製造装置業界において、洗浄装置トップシェアのSCREENホールディングス(スクリーン)が旧日立国際電気の半導体装置部門の成膜プロセスソリューション事業(現在のKOKUSAI ELECTRIC)を買収?という話しが出ている。

それまで、アメリカのアプライド・マテリアルズがKOKUSAIの買収を進めていたが、対立する中国の独占禁止当局から審査が下りず、断念することに。

そして、日本のSCREENにチャンスが回ってきた?というわけ。

SCREEN社長は乗り気

ニュースイッチに「社長は前向き」といった記事がでていた。

出所:https://newswitch.jp/p/26877

前向きな社長で素敵。キヤノンの御手洗冨士夫社長みたいに「止まってしまう系」じゃない模様。

買収が成立すればSCREENの製品ポートフォリオが強化され、競争激しい製造装置ビジネスでさらに強い地位を確立できる。結果的に利益率も上がる傾向にいくと思う。

しかし、この買収が成立するにはいくつかの問題がある。今回は、その話しをいろいろ。

まずは製品ポートフォリオを確認

SCREENの半導体関連の製造装置ラインナップは以下。

- ウェーハ洗浄装置

- コータ・デベロッパ

- 熱処理装置

- 計測装置

- 検査装置

- 後工程用露光装置

ウエハー洗浄装置ではトップシェア

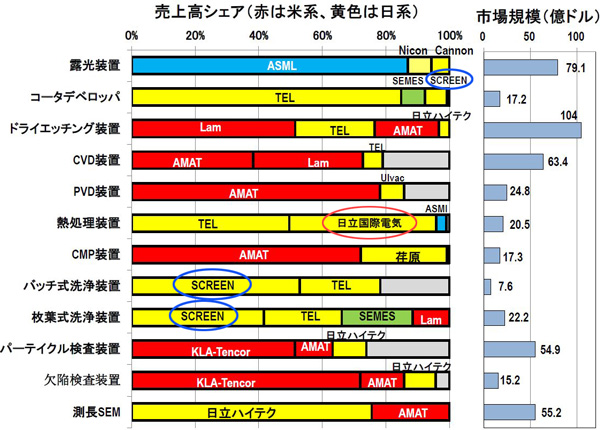

SCREENは半導体製造装置業界において、ウエハー洗浄装置では長年にわたって世界トップシェア。そしてコータ・デベロッパでもそこそこ存在感をもつ。以下の画像の青丸で囲んだ部分を参照。

半導体の製造前工程のうち、約3割~4割を洗浄工程が占めるが、SCREENは多数のウエハーをまとめて洗浄する「バッチ式洗浄装置」、薬液を使って一枚ずつ処理する「枚葉式洗浄装置」のどちらにも強みをもち、その分野では東京エレクトロンと共に寡占している状況。

一方のKOKUSAI ELECTRICは、熱処理装置・成膜装置に強みをもつ。(画像の赤丸で囲んだ日立国際電気の部分を参照)

この買収が成立すれば、SCREENの製品ポートフォリオの主力である洗浄装置やコータデバロッパに、KOKUSAIが築いてきた技術と顧客網が加わり、ビジネスの幅が広がっていく事に。

業界に認められる製品ラインナップが少ないと、アプライド・マテリアルズ(米国)や東京エレクトロンなどと比較して顧客との商談が不利になってしまう。半導体製造装置ビジネスで生き残るためには、いろいろな商品をもっておいたほうがいいという事。

KOKUSAI ELECTRICについて

もともとは日立国際電気という日立グループだった「KOKUSAI ELECTRIC」のここまでの大まかな流れ。

↓↓↓

KKR傘下のもとで独立した半導体製造装置会社は「KOKUSAI ELECTRIC」という名称へ。

↓↓↓

「KOKUSAI ELECTRIC」に対し、アメリカの大手アプライド・マテリアルズが買収を提案。KKRも応じて2社間の交渉成立。実質、出来レースだが、あとは各国の審査を待つのみ。

↓↓↓

中国の独占禁止当局から審査が下りず、2021年3月ごろにアプライド・マテリアルズは買収断念を発表。半導体関連でアメリカと中国の対立が深まったことが影響。

↓↓↓

KOKUSAIをアメリカのファンドが保有したまま、上場するか売却先を見つけるかという状況となる。

↓↓↓

SCREENによる買収の話しが出てくる。←今ココ

早く売却したい

コールバーグ・クラビス・ロバーツ(KKR)から言えば、SCREENに早く売却したいはず。理由は以下。

- 半導体製造における微細化が限界に近付いており、製造装置販売ビジネスが将来的に変化してしまう可能性あり。そのため、KKRはKOKUSAIを好況期に高値で売りたい。

- 製造装置ビジネスにおいて、KOKUSAI ELECTRIC単体では製品ポートフォリオが少なすぎる。つまり、KKR傘下のもとで上場し、ビジネスを続けても将来性が限られる。

- KOKUSAIを上場→株式公開すると、中国に買われてしまう可能性があるため、お金を追い求めた軽々しい判断ができなくなる。つまり、投資ファンドの意義を失ってしまう。KKRは半導体ビジネスを求めているのではなく、お金を求めている。

- アメリカ企業への売却は中国の審査が下りないため、売却先は安全保障的にいっても日本企業しかいない。恐らく日本企業での買い手はSCREENしかいない(はず)。

問題点

まず、KOKUSAI ELECTRICの製品ラインナップは、SCREENが世界シェアをとれていない製品群であるため、その点でいえば買収については問題ないはず。

しかし、やはりお金の問題と、世界的にシビアになっている半導体関連において、各国の審査で承認されるのか?という問題が出てくる。

財務が極端に悪化する

コールバーグ・クラビス・ロバーツ(KKR)は、KOKUSAI ELECTRICの買収に約2000億円規模のお金を使っているので、当然、買収にはそれ以上の金額が必要になるはず。その場合、SCREENの財務がかなり悪化してしまう。

2021年3月期のSCREENのデータ

- 京都市に本社をおく東証一部上場企業。

- 主力製品は半導体製造装置や液晶製造装置、印刷機器関連など。

- 売上高(連結):3203億2200万円

- 営業利益(連結):244億9200万円

- 営業利益率:7.6%

- 総資産3826億円

- 有利子負債401億円

- 自己資本比率54%

- 株式時価総額5300億円(2021年6月末)

SCREENホールディングスは、知名度でいえばあまり高くはないが半導体業界では世界的メーカーであり、毎年利益率10%前後を確保できている優良企業。

財務状況も安定している会社だが、それでもKKRが買収した2000億円以上という金額はSCREENの規模から言えばかなりデカい。

銀行も融資してくれるはずなので買収は無理ではないはずだが、問題は「KKRがどれくらいの額で売ってくれるか?」

買収が破断となったアプライド・マテリアルズは当初22億ドルを提示し、最終的に35億ドルを提示していたというが、KKRがそのレベルの額を要求してきたらSCREENの現在の売上規模や総資産規模になってしまう。それはキツい。

中国の審査が通るのか

中国はアメリカ依存を減らしたい事情がある。そのためKOKUSAIが、アメリカ企業よりも日本企業になるのは中国にとっては良い事かもしれない。その点でいえば中国当局から承認されやすいとは思う。

ただし、半導体製造装置を他国から依存する中国にとっては、他国の半導体業界の再編(寡占化)を嫌うかもしれない。難しいところ。

韓国の審査も危ない?

2019年7月、日本政府の韓国に対するホワイト国除外。そして半導体関連の輸出管理規制。それによって韓国と対立が深まってしまった。

そのため、日本企業の半導体関連の再編が韓国当局の審査が通りにくくなる可能性があるかもしれない。個人的に思うのは日本政府はあんな感情的な対処をすべきじゃなかった。対抗措置なら違う方法があったとは思う。

サムスンとの遺恨

SCREENは、かつて製造装置の国産化を求めるサムスンのゴリ押しに応じてしまい、1993年にサムスンと共にDNS Korea(通称:K-DNS)という合弁会社を設立。そこから洗浄装置の技術をサムスンに供与してしまっている。

そして、技術を与えたらサムスンから強引に合弁解消をもちかけられ、それに応じて合弁解消。サムスンはK-DNSを完全子会社化して名称をSEMES(セメス)に変更。そしてSEMESをタコ足上場させる事もなく現在に至っている。

簡単にいえば技術をもらったらポイっと関係を切られてしまった状況。業界著名の湯之上隆氏によると、現在、サムスンは洗浄装置を内製化してしまったので、SCREENはサムスンに納品することがほとんどなくなったのだという。

それは業界では有名な話しなのだが、つまりSCREENとサムスンは遺恨がある状態なので、韓国にとっては半導体業界でSCREENの存在感が大きくなるのを嫌がるかもしれない。

つまり、SCREENのKOKUSAIの買収について、サムスンの要望で韓国当局から承認されない可能性もありえる。考えすぎか。

SONYの業績推移:売上高・営業利益率・純利益・総資産の推移

SONYの業績推移:売上高・営業利益率・純利益・総資産の推移 サムスン電子の業績推移:売上高・営業利益率・純利益の推移

サムスン電子の業績推移:売上高・営業利益率・純利益の推移 トヨタの販売台数の推移と売上高・営業利益率・純利益の推移

トヨタの販売台数の推移と売上高・営業利益率・純利益の推移 強がる者と利用する者、北朝鮮と韓国の違い

強がる者と利用する者、北朝鮮と韓国の違い テスラの業績推移:EV販売台数・売上高・営業利益率・財務の推移

テスラの業績推移:EV販売台数・売上高・営業利益率・財務の推移 東芝~キオクシアの半導体売上高・営業利益・純利益・利益率の推移

東芝~キオクシアの半導体売上高・営業利益・純利益・利益率の推移 マイクロソフトの業績推移:売上・営業利益率・純利益・財務状況

マイクロソフトの業績推移:売上・営業利益率・純利益・財務状況 現代・起亜(ヒョンデ・キア)の販売台数・売上高・営業利益の推移

現代・起亜(ヒョンデ・キア)の販売台数・売上高・営業利益の推移 ホンダの業績推移:車/バイク販売台数・売上高・営業利益率の推移

ホンダの業績推移:車/バイク販売台数・売上高・営業利益率の推移 ユニクロ・GU/ファストリの業績推移:売上高・利益率・店舗数

ユニクロ・GU/ファストリの業績推移:売上高・利益率・店舗数 TSMCの業績推移:売上高・営業利益率・純利益・シェアの推移

TSMCの業績推移:売上高・営業利益率・純利益・シェアの推移 楽天の業績推移:売上高・営業利益率・財務・有利子負債の推移

楽天の業績推移:売上高・営業利益率・財務・有利子負債の推移 Appleの業績推移:売上高・営業利益率・純利益・総資産の推移

Appleの業績推移:売上高・営業利益率・純利益・総資産の推移 ルネサスエレクトロニクスの業績推移:売上・営業利益率の推移

ルネサスエレクトロニクスの業績推移:売上・営業利益率の推移 Amazonの業績推移:売上高・営業利益率・純利益・財務状況の推移

Amazonの業績推移:売上高・営業利益率・純利益・財務状況の推移 フォルクスワーゲンの販売台数・売上高・営業利益・純利益の推移

フォルクスワーゲンの販売台数・売上高・営業利益・純利益の推移 ダイソー・セリア・キャンドゥ・ワッツの業績推移:売上高・利益率

ダイソー・セリア・キャンドゥ・ワッツの業績推移:売上高・利益率 任天堂の業績推移:売上高・営業利益率・ゲーム機/ソフト販売数

任天堂の業績推移:売上高・営業利益率・ゲーム機/ソフト販売数 日産の業績推移:販売台数・売上高・営業利益率・財務状況の推移

日産の業績推移:販売台数・売上高・営業利益率・財務状況の推移 インテル設立からの業績推移:売上高・営業利益率・財務の推移

インテル設立からの業績推移:売上高・営業利益率・財務の推移 BMWの業績推移:車/バイク販売台数・売上高・営業利益率の推移

BMWの業績推移:車/バイク販売台数・売上高・営業利益率の推移 Netflix(ネットフリックス)の業績推移:売上・利益率・財務状況

Netflix(ネットフリックス)の業績推移:売上・利益率・財務状況 メルセデス・ベンツの業績推移:販売台数・売上高・営業利益率

メルセデス・ベンツの業績推移:販売台数・売上高・営業利益率 LGエレクトロニクスの業績推移:売上高・営業利益率・財務状況

LGエレクトロニクスの業績推移:売上高・営業利益率・財務状況 キオクシアの利益率がサムスンより1.7倍以上高い事が判明!

キオクシアの利益率がサムスンより1.7倍以上高い事が判明! コストコの業績推移:売上高・営業利益率・有料会員数の推移

コストコの業績推移:売上高・営業利益率・有料会員数の推移 【2024年】世界自動車メーカー販売台数・売上・利益率ランキング

【2024年】世界自動車メーカー販売台数・売上・利益率ランキング 大韓航空の業績推移:売上高・営業利益率・財務状況の推移

大韓航空の業績推移:売上高・営業利益率・財務状況の推移 Apple・サムスン・中国企業の東南アジアのスマホシェア

Apple・サムスン・中国企業の東南アジアのスマホシェア ミヤネ屋にてアンミカの北朝鮮批判が冷酷で無責任すぎた件

ミヤネ屋にてアンミカの北朝鮮批判が冷酷で無責任すぎた件 韓国で子供の運動能力が低下!小中高生の50m走を日本と比較

韓国で子供の運動能力が低下!小中高生の50m走を日本と比較 サムスンの半導体装置会社SEMESの業績推移:売上高・営業利益率

サムスンの半導体装置会社SEMESの業績推移:売上高・営業利益率 岸田首相、韓国で詐欺映画パラサイト半地下のような写真を撮る

岸田首相、韓国で詐欺映画パラサイト半地下のような写真を撮る