スポンサーリンク

Lam Researchの連結決算:通年の売上推移

| 決算期 | 売上高・収益 | 営業利益 [営業利益率(%)] |

純利益・最終損益 [純利益率(%)] |

|---|---|---|---|

| 2000年 6月期 |

12.30億ドル | 2.29億ドル [18.6%] |

2.04億ドル [16.6%] |

| 2001年 6月期 |

15.19億ドル | 1.86億ドル [12.2%] |

0.52億ドル [3.4%] |

| 2002年 6月期 |

9.43億ドル (ITバブル崩壊) |

-1.19億ドル [-12.6%] |

-0.90億ドル [-9.5%] |

| 2003年 6月期 |

7.55億ドル | -0.05億ドル [-0.7%] |

-0.07億ドル [-0.9%] |

| 2004年 6月期 |

9.36億ドル | 1.06億ドル [11.3%] |

0.83億ドル [8.9%] |

| 2005年 6月期 |

15.02億ドル | 3.88億ドル [25.8%] |

2.97億ドル [19.8%] |

| 2006年 6月期 |

16.42億ドル | 4.04億ドル [24.6%] |

3.35億ドル [20.4%] |

| 2007年 6月期 |

25.66億ドル | 7.78億ドル [30.3%] |

6.75億ドル [26.3%] |

| 2008年 6月期 |

24.74億ドル | 5.09億ドル [20.6%] |

4.39億ドル [17.7%] |

| 2009年 6月期 |

11.15億ドル | -2.81億ドル [-25.2%] |

-3.02億ドル [-27.1%] |

| 2010年 6月期 |

21.33億ドル | 4.25億ドル [19.9%] |

3.46億ドル [16.2%] |

| 2011年 6月期 |

32.37億ドル | 8.04億ドル [24.8%] |

7.23億ドル [22.3%] |

| 2012年 6月期 |

26.65億ドル | 2.37億ドル [8.9%] |

1.68億ドル [6.3%] |

| 2013年 6月期 |

35.98億ドル | 1.18億ドル [3.3%] |

1.13億ドル [3.1%] |

| 2014年 6月期 |

46.07億ドル | 6.77億ドル [14.7%] |

6.32億ドル [13.7%] |

| 2015年 6月期 |

52.59億ドル | 7.88億ドル [14.9%] |

6.55億ドル [12.5%] |

| 2016年 6月期 |

58.85億ドル | 10.74億ドル [18.2%] |

9.14億ドル [15.5%] |

| 2017年 6月期 |

80.13億ドル | 19.02億ドル [23.7%] |

16.98億ドル [21.2%] |

| 2018年 6月期 |

110.76億ドル | 32.13億ドル [29.0%] |

23.81億ドル [21.5%] |

| 2019年 6月期 |

96.53億ドル | 24.64億ドル [25.5%] |

21.91億ドル [22.7%] |

| 2020年 6月期 |

100.44億ドル | 26.73億ドル [26.7%] |

22.52億ドル [22.4%] |

| 2021年 6月期 |

146.26億ドル | 44.82億ドル [30.6%] |

39.08億ドル [26.7%] |

| 2022年 6月期 |

172.27億ドル | 53.82億ドル [31.2%] |

46.05億ドル [26.7%] |

| 2023年 6月期 |

174.29億ドル | 51.75億ドル [29.7%] |

45.11億ドル [25.9%] |

| 2024年 6月期 |

149.05億ドル | 42.63億ドル [28.6%] |

38.27億ドル [25.7%] |

| 2025年 6月期 |

184.35億ドル | 59.00億ドル [32.0%] |

53.58億ドル [29.1%] |

出所:Lam Research。本決算期は6月末。

スポンサーリンク

平均利益率

ラムリサーチの2000年から2025年までの営業利益率の平均が18.0%。

- 世界の半導体装置メーカーの業績推移

- アプライド・マテリアルズ

- ASML

- 東京エレクトロン

- SCREEN

- アドバンテスト

- KLAコーポレーション

- テラダイン

- DISCO

- サムスン/SEMES

会社の動向

- ラムリサーチの設立は1980年。デイビット・ラムによって誕生。

- 2009年6月期は、アメリカ発の金融危機(俗に言うリーマンショック)で売上高半減。どこの製造装置メーカーも売上高が大幅に減った年だった。

- 2010年代中頃からNANDフラッシュメモリが3次元化(積層化)した事や、EUV露光装置の登場による微細化が進んだ事で、製造におけるエッチング工程が増大。比例してラムリサーチ社が得意とするドライエッチング装置の売上が大きく伸びる。業績拡大へ。

- 2011年、米ノベラス・システムズを33億ドルで買収。

- 2019年、メモリバブル崩壊によりラムリサーチの売上も前年比で減少。

- 半導体の技術革新が止まってしまうとラムリサーチの収益性も停滞してしまう可能性に注意。特にNANDフラッシュメモリの積層化イノベーション停滞は同社の成長鈍化につながる。

スポンサーリンク

国別・地域別の販売比率

| 年度 | 米国 | 欧州 | 日本 | 韓国 | 台湾 | 中国 | 他アジア |

|---|---|---|---|---|---|---|---|

| 売上高(億ドル) | |||||||

| 2005年 | 2.40 | 1.80 | 2.25 | 2.85 | 5.71 | ||

| 2010年 | 1.86 | 1.33 | 3.18 | 5.39 | 7.03 | 2.52 | |

| 2015年 | 8.90 | 3.14 | 6.23 | 14.96 | 10.84 | 6.61 | 2.78 |

| 2020年 | 8.04 | 3.01 | 9.04 | 24.11 | 19.08 | 31.14 | 6.03 |

| 2025年 | 12.90 | 5.53 | 18.43 | 40.56 | 35.03 | 62.68 | 9.21 |

出所:Lam Research。単位は億ドル。

- アメリカ向けは、インテルへの売上が中心。インテル社はラムリサーチ社製品の採用を増やしている模様。

- 日本向けは主にキオクシアへの売上が中核。

- 韓国向けの売上もかなり高いが、これはラムリサーチが得意なエッチング装置を必要とするメモリ企業「サムスン」「SKハイニックス」が韓国企業であるため。

- 台湾向けは微細化最先端を走るTSMCへの売上が中心。

- 中国は半導体国産化に向け、近年は様々な半導体製品の設備投資が急増。売上成長率が最も高い。特に2020年から2022年にかけてNANDフラッシュメモリを手掛けるYMTCへの販売高が多かった模様。

- その他のアジア向けはシンガポールが多い。米国グローバルファウンドリーや米国マイクロン・テクノロジーのNANDフラッシュメモリ工場がシンガポールに存在。

スポンサーリンク

販売先の半導体カテゴリーと売上比率

| メモリー | ファウンドリー | その他 |

|---|---|---|

| 60% | 26% | 14% |

出所:Lam Research

- メモリ向けは、多くがNANDフラッシュメモリ向け。NANDメモリは積層化が進んだ事でエッチング工程が増加し、比例してラムリサーチのドライエッチング装置の販売が拡大。

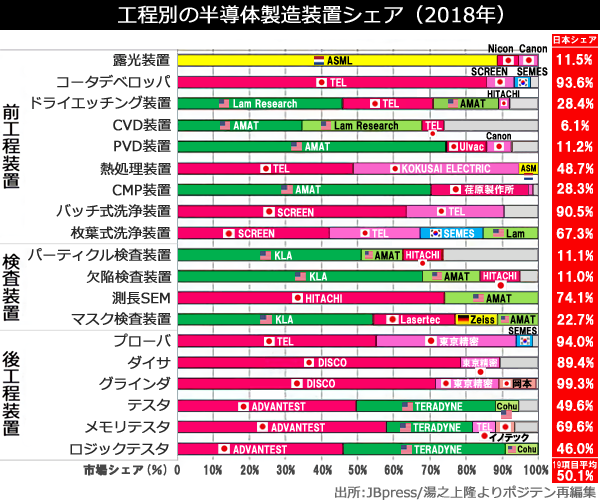

半導体製造装置のシェア

出所:JBpress/湯之上隆。(一部ポジテン編集)

- ラムリサーチ社の市場シェアが高い製品は、ドライエッチング装置、成膜装置(CVD装置)、枚葉式洗浄装置。

- 特にドライエッチング装置がラム社の強み。他社と比較して複雑な工程に強く、微細化を求められる最先端半導体の製造においては競合他社と比較して明確な優位性をもつ。

- ラムリサーチは、2011年に成膜装置に強みをもつノベラス・システムズ(米国)を33億で買収。それによりCVD装置(成膜装置の一つ)のシェアが高い。

- 2008年、洗浄装置メーカーのSEZ(オーストリア)を買収。それが由来で、現在は最先端工程に必要な枚葉式洗浄装置で一定のシェアをもつ。得意とするエッチング工程周辺の製品ラインナップを確保。

Lam Researchの財政・経営状況

| 決算期 | 総資産 [現金・手元資金] |

負債総額 [有利子負債] |

自己資本・純資産 [自己資本比率(%)] |

|---|---|---|---|

| 2000年 6月期 |

12.44億ドル | – | – |

| 2005年 6月期 |

14.49億ドル [4.82億ドル] |

3.82億ドル [なし] |

10.67億ドル [73.6%] |

| 2010年 6月期 |

24.87億ドル [8.26億ドル] |

7.19億ドル [0.56億ドル] |

17.68億ドル [71.1%] |

| 2015年 6月期 |

93.65億ドル [40.76億ドル] |

40.20億ドル [10.01億ドル] |

53.45億ドル [57.1%] |

| 2020年 6月期 |

145.59億ドル [67.10億ドル] |

93.76億ドル [49.70億ドル] |

51.83億ドル [35.6%] |

| 2025年 6月期 |

213.22億ドル [63.91億ドル] |

114.84億ドル [37.30億ドル] |

98.62億ドル [46.3%] |

出所:Lam Research

- ラムリサーチは、継続的な好業績により長年に渡って増配を継続。また、自社株買いなどの形でも株主還元を行う。豊富なキャッシュフローをもつ。

- 2025年8月時点のラムリサーチの株式時価総額は1280億ドル。比較として、米アプライド・マテリアルズは1290億ドル。

全社員数とR&Dについて

| 決算期 | 従業員数(連結) | 設備投資費 | 研究開発費 |

|---|---|---|---|

| 2010.6 | 3230人 | – | 3.20億ドル |

| 2015.6 | 7300人 | – | 8.25億ドル |

| 2020.6 | 11300人 | – | 12.52億ドル |

| 2025.6 | 19000人 | – | 20.96億ドル |

出所:Lam Research

- 業績拡大と比例して従業員数も増加。最先端工場を手掛ける半導体製造メーカーへの技術サポートや装置メンテナンスなどの業務が特に増えている。

- 2020年度のラムリサーチの研究開発費は12.52億ドル。比較として、東京エレクトロンは1202億円。

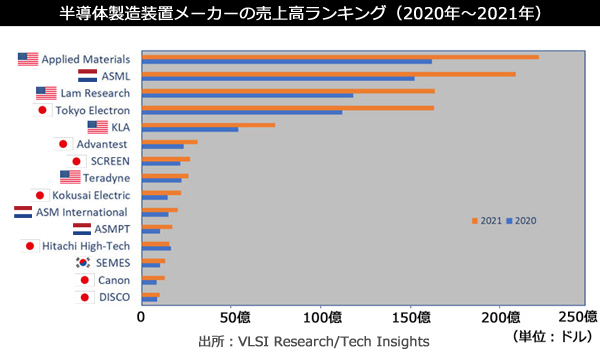

半導体装置メーカーランキング

出所:VLSI Research/Tech Insights

- 売上高ベースで、ラムリサーチは半導体装置業界で売上3位にランクイン。装置市場で市場規模が大きいドライエッチングで、ラムリサーチ社はそこでシェアを確保している事が業界での地位につながっている。

- 一方で、会社の収益をエッチング装置に依存しすぎている事も問題。投資家からもそれを不安視されている模様。

- なお、ランキング15社中、日本企業は7社ランクイン。ランキングに入っていない日本企業も多い。

スポンサーリンク

関連記事

SONYの業績推移:売上高・営業利益率・純利益・総資産の推移

SONYの業績推移:売上高・営業利益率・純利益・総資産の推移 サムスン電子の業績推移:売上高・営業利益率・純利益の推移

サムスン電子の業績推移:売上高・営業利益率・純利益の推移 トヨタの販売台数の推移と売上高・営業利益率・純利益の推移

トヨタの販売台数の推移と売上高・営業利益率・純利益の推移 強がる者と利用する者、北朝鮮と韓国の違い

強がる者と利用する者、北朝鮮と韓国の違い テスラの業績推移:EV販売台数・売上高・営業利益率・財務の推移

テスラの業績推移:EV販売台数・売上高・営業利益率・財務の推移 東芝~キオクシアの半導体売上高・営業利益・純利益・利益率の推移

東芝~キオクシアの半導体売上高・営業利益・純利益・利益率の推移 マイクロソフトの業績推移:売上・営業利益率・純利益・財務状況

マイクロソフトの業績推移:売上・営業利益率・純利益・財務状況 現代・起亜(ヒョンデ・キア)の販売台数・売上高・営業利益の推移

現代・起亜(ヒョンデ・キア)の販売台数・売上高・営業利益の推移 ホンダの業績推移:車/バイク販売台数・売上高・営業利益率の推移

ホンダの業績推移:車/バイク販売台数・売上高・営業利益率の推移 TSMCの業績推移:売上高・営業利益率・純利益・シェアの推移

TSMCの業績推移:売上高・営業利益率・純利益・シェアの推移 楽天の業績推移:売上高・営業利益率・財務・有利子負債の推移

楽天の業績推移:売上高・営業利益率・財務・有利子負債の推移 NVIDIA(エヌビディア)の業績推移:売上・営業利益率・財務状況

NVIDIA(エヌビディア)の業績推移:売上・営業利益率・財務状況 SKハイニックスの業績推移:売上高・営業利益率・純利益の推移

SKハイニックスの業績推移:売上高・営業利益率・純利益の推移 ルネサスエレクトロニクスの業績推移:売上・営業利益率の推移

ルネサスエレクトロニクスの業績推移:売上・営業利益率の推移 Amazonの業績推移:売上高・営業利益率・純利益・財務状況の推移

Amazonの業績推移:売上高・営業利益率・純利益・財務状況の推移 フォルクスワーゲンの販売台数・売上高・営業利益・純利益の推移

フォルクスワーゲンの販売台数・売上高・営業利益・純利益の推移 ダイソー・セリア・キャンドゥ・ワッツの業績推移:売上高・利益率

ダイソー・セリア・キャンドゥ・ワッツの業績推移:売上高・利益率 任天堂の業績推移:売上高・営業利益率・ゲーム機/ソフト販売数

任天堂の業績推移:売上高・営業利益率・ゲーム機/ソフト販売数 日産の業績推移:販売台数・売上高・営業利益率・財務状況の推移

日産の業績推移:販売台数・売上高・営業利益率・財務状況の推移 インテル設立からの業績推移:売上高・営業利益率・財務の推移

インテル設立からの業績推移:売上高・営業利益率・財務の推移 BMWの業績推移:車/バイク販売台数・売上高・営業利益率の推移

BMWの業績推移:車/バイク販売台数・売上高・営業利益率の推移 Netflix(ネットフリックス)の業績推移:売上・利益率・財務状況

Netflix(ネットフリックス)の業績推移:売上・利益率・財務状況 メルセデス・ベンツの業績推移:販売台数・売上高・営業利益率

メルセデス・ベンツの業績推移:販売台数・売上高・営業利益率 LGエレクトロニクスの業績推移:売上高・営業利益率・財務状況

LGエレクトロニクスの業績推移:売上高・営業利益率・財務状況 キオクシアの利益率がサムスンより1.7倍以上高い事が判明!

キオクシアの利益率がサムスンより1.7倍以上高い事が判明! コストコの業績推移:売上高・営業利益率・有料会員数の推移

コストコの業績推移:売上高・営業利益率・有料会員数の推移 【2024年】世界自動車メーカー販売台数・売上・利益率ランキング

【2024年】世界自動車メーカー販売台数・売上・利益率ランキング 大韓航空の業績推移:売上高・営業利益率・財務状況の推移

大韓航空の業績推移:売上高・営業利益率・財務状況の推移 Apple・サムスン・中国企業の東南アジアのスマホシェア

Apple・サムスン・中国企業の東南アジアのスマホシェア ミヤネ屋にてアンミカの北朝鮮批判が冷酷で無責任すぎた件

ミヤネ屋にてアンミカの北朝鮮批判が冷酷で無責任すぎた件 韓国で子供の運動能力が低下!小中高生の50m走を日本と比較

韓国で子供の運動能力が低下!小中高生の50m走を日本と比較 サムスンの半導体装置会社SEMESの業績推移:売上高・営業利益率

サムスンの半導体装置会社SEMESの業績推移:売上高・営業利益率 岸田首相、韓国で詐欺映画パラサイト半地下のような写真を撮る

岸田首相、韓国で詐欺映画パラサイト半地下のような写真を撮る