スポンサーリンク

DISCOの連結決算:通年の売上推移

| 年度 | 売上高・収益 | 営業利益 [営業利益率(%)] |

純利益・最終損益 [純利益率(%)] |

|---|---|---|---|

| 1998年 | 335億円 | 39億円 [11.6%] |

20億円 [6.0%] |

| 1999年 | 512億円 | 109億円 [21.3%] |

48億円 [9.3%] |

| 2000年 | 741億円 | 209億円 [28.2%] |

118億円 [15.9%] |

| 2001年 | 303億円 (ITバブル崩壊) |

-23億円 [-7.6%] |

-17億円 [-5.6%] |

| 2002年 | 371億円 | 16億円 [4.3%] |

3.8億円 [1.0%] |

| 2003年 | 482億円 | 56億円 [11.6%] |

30億円 [6.2%] |

| 2004年 | 603億円 | 98億円 [16.3%] |

53億円 [8.8%] |

| 2005年 | 688億円 | 139億円 [20.2%] |

82億円 [11.9%] |

| 2006年 | 861億円 | 195億円 [22.6%] |

109億円 [12.7%] |

| 2007年 | 916億円 | 193億円 [21.1%] |

111億円 [12.1%] |

| 2008年 | 531億円 | 0.76億円 [0.1%] |

2.5億円 [0.5%] |

| 2009年 | 617億円 | 46億円 [7.5%] |

24億円 [3.9%] |

| 2010年 | 997億円 | 159億円 [15.9%] |

109億円 [10.9%] |

| 2011年 | 892億円 | 106億円 [11.9%] |

71億円 [8.0%] |

| 2012年 | 937億円 | 116億円 [12.4%] |

74億円 [7.9%] |

| 2013年 | 1049億円 | 173億円 [16.5%] |

120億円 [11.4%] |

| 2014年 | 1259億円 | 267億円 [21.3%] |

200億円 [15.9%] |

| 2015年 | 1278億円 | 303億円 [23.7%] |

230億円 [18.0%] |

| 2016年 | 1342億円 | 313億円 [23.4%] |

242億円 [18.0%] |

| 2017年 | 1673億円 | 509億円 [30.5%] |

371億円 [22.2%] |

| 2018年 | 1475億円 | 386億円 [26.2%] |

288億円 [19.5%] |

| 2019年 | 1410億円 (TSMCがEUV露光で本格量産開始) |

364億円 [25.8%] |

276億円 [19.6%] |

| 2020年 | 1828億円 | 531億円 [29.0%] |

390億円 [21.3%] |

| 2021年 | 2537億円 | 915億円 [36.1%] |

662億円 [26.1%] |

| 2022年 | 2841億円 | 1104億円 [38.9%] |

828億円 [29.1%] |

| 2023年 | 3075億円 | 1214億円 [39.5%] |

842億円 [27.4%] |

| 2024年 | 3933億円 | 1668億円 [42.4%] |

1238億円 [31.5%] |

出所:ディスコ。本決算期は3月末。

スポンサーリンク

利益率の平均

ディスコの1998年から2024年までの営業利益率の平均が20.4%。

- 世界の半導体装置メーカーの業績推移

- アプライド・マテリアルズ

- ASML

- ラムリサーチ

- 東京エレクトロン

- SCREEN

- アドバンテスト

- KLAコーポレーション

- テラダイン

- サムスン/SEMES

会社の動向

- DISCO(ディスコ)は、精密加工装置・加工ツールを手掛ける日本企業。1937年に「第一製砥所」としての創業がルーツ。

- 1975年、半導体向けの装置「ダイシングソー(半導体切断装置)」を商品化。本格的に半導体向けの製品開発にシフトしていく。

- 売上の多くは、半導体製造で中心となる「シリコンウエハー」に対する加工装置。精密に「細かく切る」「薄く削る」「ツルツルに磨く」といった装置で世界トップシェア。

- ダイシング(切断)装置で世界シェア約70~80%。グラインディング(薄く削る)装置で世界シェア約70%。ポリッシング(研磨)装置で世界シェア約60~70%。

- DISCOは、半導体の製造に欠かせない企業。最先端半導体製造メーカーは、DISCOの協力がないと半導体を製造できない。

- 半導体の微細化が進むようになった2010年代中盤から営業利益率が30%越えするようになっている。「30%」は独歩的な技術を持つ企業の利益率。

- 「Will」という社内通貨を導入し、社員同士が社内通貨のもとで業務をやり取りするユニークな手法を導入。従業員それぞれの仕事量、スキル、サービス、会社備品など、あらゆるモノの「価値の見える化」が目的。

スポンサーリンク

国内と外国への売上比率

| 年度 | 日本 | 中国 | 韓国 | 台湾 | 他アジア | 北米 | 欧州 |

|---|---|---|---|---|---|---|---|

| 売上高(億円) [売上比率(%) | |||||||

| 2005年 | 243 [35.3%] | 328 [47.6%] | 53 [7.8%] | 64 [9.3%] | |||

| 2010年 | 271 [27.2%] | 594 [59.6%] | 44 [4.4%] | 86 [8.6%] | |||

| 2015年 | 276 [21.6%] | 776 [60.7%] | 118 [9.2%] | 105 [8.2%] | |||

| 2020年 | 249 [13.6%] | 571 [31.2%] | 194 [10.6%] | 368 [20.1%] | 197 [10.8%] | 124 [6.8%] | 123 [6.7%] |

| 2022年 | 327 [11.5%] | 888 [31.3%] | 282 [9.9%] | 438 [15.4%] | 328 [11.5%] | 360 [12.7%] | 216 [7.6%] |

| 2025年 | |||||||

出所:ディスコ

- 日本向けの売上比率は減少傾向。しかし、近年の日本は半導体工場が次々と誕生している事で、今後は販売高も上がってくるはず。

- 中国はDISCOの売上高が最も多いエリア。中国は後工程分野の工場が多い事が要因。また、アメリカ政府からの制裁を受けても、旧世代プロセス(レガシー半導体)の半導体製造分野で設備投資が増えており、ディスコはその分野への輸出額が多い。

- 韓国は、半導体装置の国産化と日本製品の脱却を目指すが、ディスコが強みをもつ製品の完全内製化は実現しておらず。

スポンサーリンク

DISCOが強みをもつ半導体製造向けの精密加工装置

- ダイシングソー(切断装置)……半導体に使用されるシリコンウェーハなどのチップ分割を行う切断装置。ウエハーの「割れ」や「欠け」を抑え、µm(マイクロメートル:mmの1/1000)レベルの寸法で小さく切り分ける。

- レーザソー(切断装置)……レーザによるチップ切断装置。半導体や電子部品製造において従来は砥石(といし)を使用したブレードダイシングが主流であったが、素材の多様化に伴う加工方法。

- グラインダ(研削装置)……主にシリコンウェーハの薄化研削を行う装置。5µmレベルまで薄く削る事が可能で、直径30cmのウェーハの中の「厚さのばらつき」を1.5µm以内に収める事ができる。

- ポリッシャー(研磨装置)……グラインディングにより発生するウェーハの歪みを研磨し、強度を向上させる装置。顔が映るほどに磨き上げることで、素材の「割れにくさ」が大きく向上。

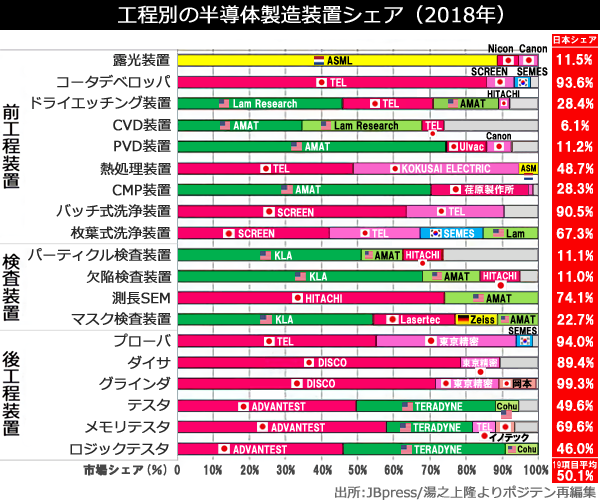

半導体製造装置の世界シェア

出所:JBpress/湯之上隆。(一部ポジテン編集)

- 「ダイサ」「グラインダ」でDISCOは7割~8割の占有的なシェア。2023年度の2つの市場規模の合計は約20億ドル(ポジテン推計)。そして、その市場はディスコ、東京精密、岡本工作機械製作所などの日本企業だけでほぼ囲っている状況。

- 競合の中でDISCOがシェア/利益率、共に最も高い。最先端半導体製造を手掛けるTSMC、インテル、サムスンなどは、DISCOの装置を優先。

- ディスコは、ほとんどの半導体メーカーと協力関係。製造における「あらゆる情報」を持っている事から、その情報を求めて製造メーカーはディスコとの関係(製品)を優先してくれる。

DISCOの財政・経営状況

| 年度 | 総資産 [現金・手元資金] |

負債総額 [有利子負債] |

自己資本・純資産 [自己資本比率(%)] |

|---|---|---|---|

| 2005年 | 993億円 [220億円] |

291億円 [32億円] |

702億円 [70.8%] |

| 2010年 | 1392億円 [198億円] |

416億円 [107億円] |

976億円 [69.4%] |

| 2015年 | 2079億円 [571億円] |

399億円 [102億円] |

1680億円 [80.4%] |

| 2020年 | 3290億円 [1098億円] |

766億円 [なし] |

2523億円 [76.3%] |

| 2021年 | 4045億円 [1257億円] |

1107億円 [なし] |

2938億円 [72.3%] |

| 2022年 | 4687億円 [1630億円] |

1207億円 [なし] |

3480億円 [74.0%] |

出所:ディスコ

- DISCOに財務的な問題はなし。東京エレクトロンと同じように、借入金などが必要ない経営状態に入っている。

- 2024年2月時点のDISCOの株式時価総額は5兆1100億円。

- 他社が入り込めない独占的な製品のもとでビジネスを行っているため、投資家からの評価が高い。特に近年の株価上昇は、半導体の重要性と共にDISCOの存在が海外勢に知られるようになった事が大きい。

DISCOの連結社員数と研究開発投資

| 年度 | 従業員数(連結) | 平均年収 | 設備投資費 | 研究開発費 |

|---|---|---|---|---|

| 2005年 | 1721人 | 714万円 | 32億円 | 63億円 |

| 2010年 | 2565人 | 717万円 | 73億円 | 97億円 |

| 2015年 | 3027人 | 771万円 | 85億円 | 134億円 |

| 2020年 | 4091人 | 965万円 | 223億円 | 175億円 |

| 2022年 | 4553人 | 1329万円 | 149億円 | 224億円 |

出所:ディスコ

- 従業員の増加率は国内よりも海外が高い。半導体の製造が盛んな国/地域に拠点をもち、装置のメンテナンスやサポート業務を行う。

- 東証上場企業の中でも平均年収が高い。2022年度は1329万円。

- 製造業としては設備投資/R&Dの売上高比率が高い。2022年度は、設備投資費(5.2%)、研究開発費(7.9%)。

スポンサーリンク

関連記事

SONYの業績推移:売上高・営業利益率・純利益・総資産の推移

SONYの業績推移:売上高・営業利益率・純利益・総資産の推移 サムスン電子の業績推移:売上高・営業利益率・純利益の推移

サムスン電子の業績推移:売上高・営業利益率・純利益の推移 トヨタの販売台数の推移と売上高・営業利益率・純利益の推移

トヨタの販売台数の推移と売上高・営業利益率・純利益の推移 強がる者と利用する者、北朝鮮と韓国の違い

強がる者と利用する者、北朝鮮と韓国の違い テスラの業績推移:EV販売台数・売上高・営業利益率・財務の推移

テスラの業績推移:EV販売台数・売上高・営業利益率・財務の推移 東芝~キオクシアの半導体売上高・営業利益・純利益・利益率の推移

東芝~キオクシアの半導体売上高・営業利益・純利益・利益率の推移 マイクロソフトの業績推移:売上・営業利益率・純利益・財務状況

マイクロソフトの業績推移:売上・営業利益率・純利益・財務状況 現代・起亜(ヒョンデ・キア)の販売台数・売上高・営業利益の推移

現代・起亜(ヒョンデ・キア)の販売台数・売上高・営業利益の推移 ホンダの業績推移:車/バイク販売台数・売上高・営業利益率の推移

ホンダの業績推移:車/バイク販売台数・売上高・営業利益率の推移 ユニクロ・GU/ファストリの業績推移:売上高・利益率・店舗数

ユニクロ・GU/ファストリの業績推移:売上高・利益率・店舗数 TSMCの業績推移:売上高・営業利益率・純利益・シェアの推移

TSMCの業績推移:売上高・営業利益率・純利益・シェアの推移 楽天の業績推移:売上高・営業利益率・財務・有利子負債の推移

楽天の業績推移:売上高・営業利益率・財務・有利子負債の推移 NVIDIA(エヌビディア)の業績推移:売上・営業利益率・財務状況

NVIDIA(エヌビディア)の業績推移:売上・営業利益率・財務状況 Appleの業績推移:売上高・営業利益率・純利益・総資産の推移

Appleの業績推移:売上高・営業利益率・純利益・総資産の推移 SKハイニックスの業績推移:売上高・営業利益率・純利益の推移

SKハイニックスの業績推移:売上高・営業利益率・純利益の推移 ルネサスエレクトロニクスの業績推移:売上・営業利益率の推移

ルネサスエレクトロニクスの業績推移:売上・営業利益率の推移 Amazonの業績推移:売上高・営業利益率・純利益・財務状況の推移

Amazonの業績推移:売上高・営業利益率・純利益・財務状況の推移 フォルクスワーゲンの販売台数・売上高・営業利益・純利益の推移

フォルクスワーゲンの販売台数・売上高・営業利益・純利益の推移 ダイソー・セリア・キャンドゥ・ワッツの業績推移:売上高・利益率

ダイソー・セリア・キャンドゥ・ワッツの業績推移:売上高・利益率 任天堂の業績推移:売上高・営業利益率・ゲーム機/ソフト販売数

任天堂の業績推移:売上高・営業利益率・ゲーム機/ソフト販売数 日産の業績推移:販売台数・売上高・営業利益率・財務状況の推移

日産の業績推移:販売台数・売上高・営業利益率・財務状況の推移 インテル設立からの業績推移:売上高・営業利益率・財務の推移

インテル設立からの業績推移:売上高・営業利益率・財務の推移 BMWの業績推移:車/バイク販売台数・売上高・営業利益率の推移

BMWの業績推移:車/バイク販売台数・売上高・営業利益率の推移 Netflix(ネットフリックス)の業績推移:売上・利益率・財務状況

Netflix(ネットフリックス)の業績推移:売上・利益率・財務状況 メルセデス・ベンツの業績推移:販売台数・売上高・営業利益率

メルセデス・ベンツの業績推移:販売台数・売上高・営業利益率 LGエレクトロニクスの業績推移:売上高・営業利益率・財務状況

LGエレクトロニクスの業績推移:売上高・営業利益率・財務状況 キオクシアの利益率がサムスンより1.7倍以上高い事が判明!

キオクシアの利益率がサムスンより1.7倍以上高い事が判明! コストコの業績推移:売上高・営業利益率・有料会員数の推移

コストコの業績推移:売上高・営業利益率・有料会員数の推移 【2024年】世界自動車メーカー販売台数・売上・利益率ランキング

【2024年】世界自動車メーカー販売台数・売上・利益率ランキング 大韓航空の業績推移:売上高・営業利益率・財務状況の推移

大韓航空の業績推移:売上高・営業利益率・財務状況の推移 Apple・サムスン・中国企業の東南アジアのスマホシェア

Apple・サムスン・中国企業の東南アジアのスマホシェア ミヤネ屋にてアンミカの北朝鮮批判が冷酷で無責任すぎた件

ミヤネ屋にてアンミカの北朝鮮批判が冷酷で無責任すぎた件 韓国で子供の運動能力が低下!小中高生の50m走を日本と比較

韓国で子供の運動能力が低下!小中高生の50m走を日本と比較 サムスンの半導体装置会社SEMESの業績推移:売上高・営業利益率

サムスンの半導体装置会社SEMESの業績推移:売上高・営業利益率 岸田首相、韓国で詐欺映画パラサイト半地下のような写真を撮る

岸田首相、韓国で詐欺映画パラサイト半地下のような写真を撮る