Broadcomの連結決算:通年の売上推移

| 年度 | 売上高・収益 | 営業利益 [営業利益率(%)] |

純利益・最終損益 [純利益率(%)] |

|---|---|---|---|

| 2007年 | 15.27億ドル | -1.05億ドル [-6.9%] |

-1.59億ドル [-10.4%] |

| 2008年 | 16.99億ドル | 1.60億ドル [9.4%] |

0.83億ドル [4.9%] |

| 2009年 | 14.84億ドル | 0.48億ドル [3.2%] |

-0.44億ドル [-3.0%] |

| 2010年 | 20.23億ドル | 4.66億ドル [23.0%] |

4.15億ドル [20.5%] |

| 2011年 | 23.36億ドル | 5.84億ドル [25.0%] |

5.52億ドル [23.6%] |

| 2012年 | 23.64億ドル | 5.82億ドル [24.6%] |

5.63億ドル [23.8%] |

| 2013年 | 25.20億ドル | 5.52億ドル [21.9%] |

5.52億ドル [21.9%] |

| 2014年 | 42.69億ドル | 4.38億ドル [10.3%] |

2.63億ドル [6.2%] |

| 2015年 | 68.24億ドル | 16.32億ドル [23.9%] |

13.62億ドル [20.0%] |

| 2016年 | 132.40億ドル | -4.09億ドル [-3.0%] |

-18.60億ドル [-14.0%] |

| 2017年 | 176.36億ドル | 23.83億ドル [13.5%] |

16.92億ドル [9.6%] |

| 2018年 | 208.48億ドル | 51.35億ドル [24.6%] |

122.59億ドル [58.8%] |

| 2019年 | 225.97億ドル | 34.44億ドル [15.2%] |

27.24億ドル [12.1%] |

| 2020年 | 238.88億ドル | 40.14億ドル [16.8%] |

29.60億ドル [12.4%] |

| 2021年 | 274.50億ドル | 85.19億ドル [31.0%] |

67.36億ドル [24.5%] |

| 2022年 | 332.03億ドル | 142.25億ドル [42.8%] |

112.23億ドル [33.8%] |

| 2023年 | 358.19億ドル | 162.07億ドル [45.2%] |

140.82億ドル [39.3%] |

| 2024年 | 515.74億ドル | 134.63億ドル [26.1%] |

58.95億ドル [11.4%] |

| 2025年 | 638.87億ドル | 254.84億ドル [39.9%] |

231.26億ドル [36.2%] |

平均利益率

会社の動向

- 2015年にアバゴ・テクノロジーズ(Avago Technologies)がブロードコムを370億ドル(約4.4兆円)で買収すると発表。社名は「ブロードコム」のまま。知名度が高い方を優先。

- ワイヤレス/通信関連の半導体に強み。多くのスマートフォンには、ブロードコムの通信チップが搭載される。

- データセンターでの通信チップにも強みをもち、特にデータ処理が膨大となるAI関連の通信チップでも評価される。

- 2016年に最終赤字となっているが、これは2016年にアバゴ+ブロードコムの統合に関する費用によるもの。2016年の統合により、その後は一気に売上高規模が上昇。

- 2021年の売上増は、コロナによる在宅需要でパソコン、タブレット、ゲーム機などの通信チップや、データセンター向け売上が増えた事による。

- ブロードコムは、AIアプリケーションで使用される膨大なデータに対応する高度ネットワーキングチップの製造を手掛ける。NVIDIAの「GPU」とは違うが、独占的でデータセンター向け需要が活発な事から近年の収益増→株高につながる。

- 2024年のAI関連半導体の売上高は110億ドル。会社全体の1/3ほどの売上規模に。

地域別の収益推移

| 年度 | 中国 | アメリカ | その他 |

|---|---|---|---|

| 売上高(億ドル) | |||

| 2016年 | 71.84 | 11.24 | 49.32 |

| 2017年 | 94.60 | 12.66 | 69.10 |

| 2018年 | 103.05 | 26.97 | 78.46 |

| 年度 | 南北アメリカ大陸 | アジア・パシフィック | 欧州・中東・アフリカ |

| 売上高(億ドル) | |||

| 2019年 | 51.49 | 152.31 | 22.17 |

| 2020年 | 58.34 | 153.23 | 27.31 |

| 2021年 | 60.99 | 179.78 | 33.73 |

| 2022年 | 69.44 | 225.05 | 37.54 |

| 2023年 | 82.79 | 239.20 | 36.20 |

| 2024年 | 149.70 | 284.22 | 81.82 |

| 2025年 | |||

買収前の成績

| 年度 | アバゴ | ブロードコム |

|---|---|---|

| 売上高/営業利益(億ドル) [営業利益率(%)] |

||

| 2011年 | 23.36/5.84 [25.0%] |

73.88/9.52 [12.8%] |

| 2012年 | 23.64/5.82 [24.6%] |

80.85/6.75 [8.4%] |

| 2013年 | 25.20/5.52 [21.9%] |

83.04/4.71 [5.6%] |

| 2014年 | 42.69/4.38 [10.3%] |

84.27/6.93 [8.2%] |

- 旧ブロードコムのほうが買収したアバゴよりも売上高規模が大きく、2014年度で比較するとアバゴの売上高42.69億ドルに対し、旧ブロードコムは84.27億ドル。ちょうど2倍の差。

- アバゴの利益率が良かった事から、小が大を飲み込む買収が実現。

収益構造

| 年度 | 半導体 | インフラ・ソフトウェア |

|---|---|---|

| 2022年 | 74% | 26% |

- ブロードコムは、無線通信関連の半導体に強みをもつが、成長が見込まれる通信関連ならば、できるだけ網羅しようとしている。

- ソフトウェアの強化を進め、モバイルからデータセンター向けへのラインナップを増やす。

事業内容と主要製品

ブロードコムは特に通信関連(特に無線)の半導体に強い。手掛ける通信チップや事業は以下の分野。

- Wi-Fi・無線LAN

- Bluetooth製品

- 5G・4G LTE関連

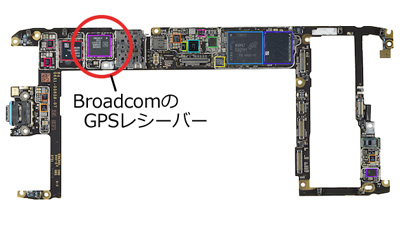

- GNSS・GPSレシーバー

- タッチスクリーンコントローラー

- パワーアンプ

- 光ファイバー関連

- データセンター向け高速通信機器

身近な商品

ブロードコムの通信半導体が使用されている身近な電子機器は以下。

- スマートフォン

- パソコン

- Wi-Fi機能付きテレビ、家電など。

- 無線ルーター

- ゲーム機(Nintendo Switchなど)

- カーナビ

以下の画像ように、スマホの構成部品にはブロードコムのチップが搭載されている。(Google Pixelより)

売上の多くがスマホメーカー向け

ブロードコムの売上の多くがスマートフォン向け機器。やはり通信関連の半導体メーカーというとボリュームゾーンはスマホとなる。

キャリア・アグリゲーション(複数の異なる周波数帯の電波を束ねて、1つの通信回線としてデータの送受信を行う技術)の拡大により、スマホ端末1台あたりの製品搭載数が増加。売上増に直結。

特に製品の多くがAppleに納品されており、2018年度では、ブロードコムの売上高の25%がAppleとされる。

5G関連

ブロードコムが力を入れている分野が5G通信関連。その5G市場には「ミリ波」と「Sub6」2種類の通信タイプがある。

- 「ミリ波」は、日本では28GHz帯を使った通信方法。超高速だが、通信範囲が狭く、さらに障害物の影響を受けやすい。

- 「Sub6」は、6GHz未満の周波数帯を使った通信方法。日本では3.7GHz帯と4.5GHz帯が使用され、「ミリ波」に比べて速度は遅いが、遠くまで電波が届きやすいという特徴。そのため基地局の数が少なくて済む。

ブロードコムの得意分野は「Sub6」。サブ6GHz帯向け通信モジュールの主役的な供給メーカーとなっていくとされる。

選択と集中による企業再編

アメリカのシリコンバレーでは、M&Aによる業界再編が激しいが、ブロードコムも例外ではない。1999年からアバゴに買収される2015年までに「選択と集中」を進めながら50件ほどの企業買収を実現させている。

2008年光通信事業とバルク超音波フィルタ事業を買収。

2014年ストレージ向け半導体大手のLSI Logic(LSI)を買収。LSIのフラッシュコンポーネント部門と、アクセラレイテッドソリューション部門をSeagate Technologyに売却。LSIのネットワーク部門をインテルに売却。

2015年アバゴ・テクノロジーが通信大手のBroadcomを370億ドルで買収。社名はBroadcomのまま。

2015年5G携帯電話向けベンチャーのMagnaComを買収。

2016年無線バックホール事業と無線IoT事業を分離。

2016年米通信機器大手ブロケード コミュニケーションズ システムズを59億ドルで買収。

2022年米国クラウド向けソフトウェア大手の「VMウェア」を約610億ドルで買収。

通信ビジネスは「激動」なので事業の売り買いが特に激しい。

アバゴによる買収

2016年、アバゴテクノロジーは、ブロードコムを370億ドル(約4.4兆円)で買収。

旧ブロードコムは、Wi-Fiやモデム、Bluetooth、GSSなどの無線技術に強み。一方のアバゴテクノロジーは、RF(高周波)や光ファイバー関連技術に強みをもつ。

無線通信事業と有線インフラ事業の相乗効果により、製品ラインナップが拡大。売上高も急拡大。

ブロケード買収

2016年にブロードコムは、ブロケード・コミュニケーションズ・システムズを59億ドル(約7000億円)で買収。ブロケードは、「FC-SAN」といわれるストレージとサーバ間を接続する高速ネットワーク機器の最大手。

データセンターは、世界の電力消費量の2~3%ほどを占めるとされ、今後もデータセンターの設備投資が増加の見込み。そこで、ブロケードを取り込むことで、高成長が見込まれているデータセンター向けのビジネス拡大を目指す。

東芝メモリに買収提案

2017年に東芝がアメリカの原発事業の失敗で債務超過に陥り、NANDフラッシュメモリ事業を売却することになったが、その時、ブロードコムが買収に名乗り出ている。

これは、2016年にブロケードを買収して強化したデータセンター向けビジネスをさらに強化する目的。

データセンターにはNANDフラッシュメモリ(厳密にはSSD)が大量に必要だが、その分野で高シェアをもつ東芝メモリを手に入れる事で、成長分野であるデータセンタービジネスを強化しようとした。

しかし、ハイテク産業を守りたい日本の経済産業省の実質的な意向によって買収は実現しなかった。

クアルコム買収に失敗

2017年11月にブロードコムは、アメリカ半導体メーカーのクアルコムに対し1000億ドルの敵対的買収を仕掛けた過去がある。

クアルコム(Qualcomm)は、スマートフォンのアプリケーションプロセッサや通信用半導体で高シェアの米国企業だが、この買収提案はトランプ大統領の命令により破断。

米国政府は「国家安全保障上のリスクがあるため」との理由だが、これを具体的に言えば寡占化・独占化によるアメリカ企業の占有率低下を嫌っているという事。

独占化が進むと以下の問題が起こる。

- 価格競争が阻害されて半導体製品が高くなる。アメリカの技術を普及させたいのに、価格高騰により普及しにくい現象が起こる可能性もある。

- 独占化すると競争低下や価格高騰により、必然的に違うプレーヤーや、違う技術が登場しやすくなる。特に中国企業の登場をアメリカは嫌う。

アメリカ政府は情報通信産業を守りたい。特に中国に渡さない事が第一選択肢なので、できるだけアメリカ企業だけで競争してもらって市場を囲ってもらったほうが良いという判断。

歴史的に見ても、企業統合によってそれまで予想もしなかった現象が起こったりするのだが、アメリカ政府は歴史的な教訓から理想的な選択をしたのだと思う。

VMウェア買収

2022年5月、アメリカのクラウド向けソフトウェア大手「VMウェア」を約610億ドル(7.7兆円)でブロードコムが買収すると発表。VMウェアは、1台のサーバーを複数のサーバーのように使える「仮想化技術」に強みを持つ企業。

スマートフォン市場が頭打ちとなり、得意のスマホ向け通信チップの成長が鈍化すると予想されるため、今後は高い成長が見込まれるサーバー/データセンター向けに事業を拡大する模様。

Broadcomの財政・経営状況

| 年度 | 総資産 [現金・手元資金] |

負債総額 [有利子負債] |

自己資本・純資産 [自己資本比率(%)] |

|---|---|---|---|

| 2010年 | 21.57億ドル [5.61億ドル] |

6.52億ドル [2.30億ドル] |

15.05億ドル [69.8%] |

| 2015年 | 105.92億ドル [18.22億ドル] |

58.78億ドル [39.03億ドル] |

47.14億ドル [44.5%] |

| 2020年 | 759.33億ドル [76.18億ドル] |

520.32億ドル [402.35億ドル] |

239.01億ドル [31.5%] |

| 2021年 | 755.70億ドル [121.63億ドル] |

505.81億ドル [394.40億ドル] |

249.89億ドル [33.1%] |

| 2022年 | 732.49億ドル [124.16億ドル] |

505.40億ドル [390.75億ドル] |

227.09億ドル [31.0%] |

| 2023年 | 728.61億ドル [141.89億ドル] |

488.73億ドル [376.21億ドル] |

239.88億ドル [32.9%] |

- 2015年にアバゴとブロードコムが統合(反映は2016年度から)した事で、一気に資産規模を拡大。統合前の2015年と2020年を比較すると総資産は7.2倍に増加。

- 2024年3月時点のブロードコムの株式時価総額は6484億ドル。比較として、通信で競合のクアルコムが1820億ドル。

BROADCOMの全社員数とR&Dの推移

| 年度 | 従業員数(連結) | 設備投資費 | 研究開発費 |

|---|---|---|---|

| 2010年 | 3500人 | – | 2.80億ドル |

| 2015年 | 8200人 | – | 10.49億ドル |

| 2020年 | 21000人 | – | 49.68億ドル |

| 2023年 | 20000人 | – | 52.53億ドル |

SONYの業績推移:売上高・営業利益率・純利益・総資産の推移

SONYの業績推移:売上高・営業利益率・純利益・総資産の推移 サムスン電子の業績推移:売上高・営業利益率・純利益の推移

サムスン電子の業績推移:売上高・営業利益率・純利益の推移 トヨタの販売台数の推移と売上高・営業利益率・純利益の推移

トヨタの販売台数の推移と売上高・営業利益率・純利益の推移 強がる者と利用する者、北朝鮮と韓国の違い

強がる者と利用する者、北朝鮮と韓国の違い テスラの業績推移:EV販売台数・売上高・営業利益率・財務の推移

テスラの業績推移:EV販売台数・売上高・営業利益率・財務の推移 東芝~キオクシアの半導体売上高・営業利益・純利益・利益率の推移

東芝~キオクシアの半導体売上高・営業利益・純利益・利益率の推移 マイクロソフトの業績推移:売上・営業利益率・純利益・財務状況

マイクロソフトの業績推移:売上・営業利益率・純利益・財務状況 現代・起亜(ヒョンデ・キア)の販売台数・売上高・営業利益の推移

現代・起亜(ヒョンデ・キア)の販売台数・売上高・営業利益の推移 ホンダの業績推移:車/バイク販売台数・売上高・営業利益率の推移

ホンダの業績推移:車/バイク販売台数・売上高・営業利益率の推移 ユニクロ・GU/ファストリの業績推移:売上高・利益率・店舗数

ユニクロ・GU/ファストリの業績推移:売上高・利益率・店舗数 TSMCの業績推移:売上高・営業利益率・純利益・シェアの推移

TSMCの業績推移:売上高・営業利益率・純利益・シェアの推移 楽天の業績推移:売上高・営業利益率・財務・有利子負債の推移

楽天の業績推移:売上高・営業利益率・財務・有利子負債の推移 NVIDIA(エヌビディア)の業績推移:売上・営業利益率・財務状況

NVIDIA(エヌビディア)の業績推移:売上・営業利益率・財務状況 Appleの業績推移:売上高・営業利益率・純利益・総資産の推移

Appleの業績推移:売上高・営業利益率・純利益・総資産の推移 SKハイニックスの業績推移:売上高・営業利益率・純利益の推移

SKハイニックスの業績推移:売上高・営業利益率・純利益の推移 ルネサスエレクトロニクスの業績推移:売上・営業利益率の推移

ルネサスエレクトロニクスの業績推移:売上・営業利益率の推移 フォルクスワーゲンの販売台数・売上高・営業利益・純利益の推移

フォルクスワーゲンの販売台数・売上高・営業利益・純利益の推移 ダイソー・セリア・キャンドゥ・ワッツの業績推移:売上高・利益率

ダイソー・セリア・キャンドゥ・ワッツの業績推移:売上高・利益率 任天堂の業績推移:売上高・営業利益率・ゲーム機/ソフト販売数

任天堂の業績推移:売上高・営業利益率・ゲーム機/ソフト販売数 日産の業績推移:販売台数・売上高・営業利益率・財務状況の推移

日産の業績推移:販売台数・売上高・営業利益率・財務状況の推移 インテル設立からの業績推移:売上高・営業利益率・財務の推移

インテル設立からの業績推移:売上高・営業利益率・財務の推移 BMWの業績推移:車/バイク販売台数・売上高・営業利益率の推移

BMWの業績推移:車/バイク販売台数・売上高・営業利益率の推移 Netflix(ネットフリックス)の業績推移:売上・利益率・財務状況

Netflix(ネットフリックス)の業績推移:売上・利益率・財務状況 メルセデス・ベンツの業績推移:販売台数・売上高・営業利益率

メルセデス・ベンツの業績推移:販売台数・売上高・営業利益率 LGエレクトロニクスの業績推移:売上高・営業利益率・財務状況

LGエレクトロニクスの業績推移:売上高・営業利益率・財務状況 キオクシアの利益率がサムスンより1.7倍以上高い事が判明!

キオクシアの利益率がサムスンより1.7倍以上高い事が判明! コストコの業績推移:売上高・営業利益率・有料会員数の推移

コストコの業績推移:売上高・営業利益率・有料会員数の推移 【2024年】世界自動車メーカー販売台数・売上・利益率ランキング

【2024年】世界自動車メーカー販売台数・売上・利益率ランキング 大韓航空の業績推移:売上高・営業利益率・財務状況の推移

大韓航空の業績推移:売上高・営業利益率・財務状況の推移 Apple・サムスン・中国企業の東南アジアのスマホシェア

Apple・サムスン・中国企業の東南アジアのスマホシェア ミヤネ屋にてアンミカの北朝鮮批判が冷酷で無責任すぎた件

ミヤネ屋にてアンミカの北朝鮮批判が冷酷で無責任すぎた件 韓国で子供の運動能力が低下!小中高生の50m走を日本と比較

韓国で子供の運動能力が低下!小中高生の50m走を日本と比較 サムスンの半導体装置会社SEMESの業績推移:売上高・営業利益率

サムスンの半導体装置会社SEMESの業績推移:売上高・営業利益率 岸田首相、韓国で詐欺映画パラサイト半地下のような写真を撮る

岸田首相、韓国で詐欺映画パラサイト半地下のような写真を撮る