スポンサーリンク

MURATAの連結決算:通年の売上推移

| 年度 | 売上高 | 営業利益 [営業利益率(%)] |

純利益・最終損益 [純利益率(%)] |

|---|---|---|---|

| 1998年 | 3670億円 | 570億円 [15.5%] |

288億円 [7.8%] |

| 1999年 | 4591億円 | 1007億円 [21.9%] |

616億円 [13.4%] |

| 2000年 | 5840億円 | 1742億円 [29.8%] |

1049億円 [18.0%] |

| 2001年 | 3947億円 | 510億円 [12.9%] |

349億円 [8.9%] |

| 2002年 | 3949億円 | 591億円 [14.9%] |

394億円 [10.0%] |

| 2003年 | 4142億円 | 742億円 [17.9%] |

485億円 [11.7%] |

| 2004年 | 4244億円 | 695億円 [16.3%] |

465億円 [10.9%] |

| 2005年 | 4907億円 | 898億円 [18.3%] |

584億円 [11.9%] |

| 2006年 | 5668億円 | 1133億円 [19.9%] |

713億円 [12.6%] |

| 2007年 | 6316億円 | 1157億円 [18.3%] |

774億円 [12.3%] |

| 2008年 | 5239億円 | -162億円 [-3.1%] |

35億円 [0.7%] |

| 2009年 | 5308億円 | 267億円 [5.0%] |

247億円 [4.7%] |

| 2010年 | 6179億円 | 774億円 [12.5%] |

534億円 [8.6%] |

| 2011年 | 5846億円 | 449億円 [7.6%] |

308億円 [5.3%] |

| 2012年 | 6810億円 | 586億円 [8.6%] |

423億円 [6.2%] |

| 2013年 | 8467億円 | 1258億円 [14.8%] |

931億円 [11.0%] |

| 2014年 | 1兆435億円 | 2145億円 [20.5%] |

1677億円 [16.1%] |

| 2015年 | 1兆2108億円 | 2754億円 [22.7%] |

2037億円 [16.8%] |

| 2016年 | 1兆1355億円 | 2012億円 [17.7%] |

1560億円 [13.7%] |

| 2017年 | 1兆3718億円 | 1621億円 [11.8%] |

1460億円 [10.6%] |

| 2018年 | 1兆5750億円 | 2668億円 [16.9%] |

2069億円 [13.1%] |

| 2019年 | 1兆5340億円 | 2532億円 [16.5%] |

1830億円 [11.9%] |

| 2020年 | 1兆6301億円 | 3132億円 [19.2%] |

2370億円 [14.5%] |

| 2021年 | 1兆8125億円 | 4241億円 [23.4%] |

3141億円 [17.3%] |

| 2022年 | 1兆6868億円 | 2979億円 [17.7%] |

2537億円 [15.0%] |

| 2023年 | 1兆6401億円 | 2154億円 [13.1%] |

1808億円 [11.0%] |

| 2024年 | 1兆7433億円 | 2797億円 [16.0%] |

2338億円 [13.4%] |

出所:村田製作所。本決算期は3月末。

スポンサーリンク

平均利益率

村田製作所の1998年から2024年までの営業利益率の平均が15.8%。

会社の動向

- 村田製作所の創業は1950年。他社がやってない事をやるのが会社の理念。

- 2001年と2021年を比較すると売上高は4.6倍。比較として、TDKは3.3倍、京セラが1.8倍。

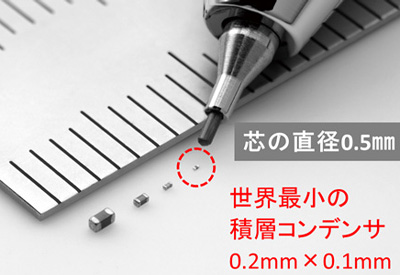

- 稼ぎ頭は積層セラミックコンデンサー(電気を安定化させる小さな部品)。材料から製造までを一貫生産し、40%前後の市場シェアとダントツの利益率を確立。

- 営業利益と純利益、ともに世界金融危機の2008年以外は赤字なし。2009年~2012年の景気悪化と円高などにおいても立派な利益を確保。

- 自動車関連部品や通信デバイス関連のポートフォリオを強化中。電子製品向けの全個体電池の開発も進める。

- スマートフォンの世界販売台数が低下傾向。また、電気自動車の販売も伸び悩み、村田の中核である積層セラコンの販売も不安視されている。

- また、サムスン電機(SEMCO)や、台湾YAGEOなどの部品メーカーも伸びてきており、村田を脅かす存在となっている。

スポンサーリンク

MURATAの財政・経営状況

| 年度 | 総資産 [現金・手元資金] |

負債総額 [有利子負債] |

自己資本・純資産 [自己資本比率(%)] |

|---|---|---|---|

| 2001年 | 8393億円 [790億円] |

1131億円 [10億円] |

7262億円 [86.1%] |

| 2005年 | 9096億円 [1263億円] |

1543億円 [90億円] |

7553億円 [83.0%] |

| 2010年 | 9885億円 [630億円] |

1674億円 [88億円] |

8211億円 [83.1%] |

| 2015年 | 1兆5177億円 [2125億円] |

2738億円 [97億円] |

1兆2439億円 [81.9%] |

| 2020年 | 2兆4622億円 [4076億円] |

5406億円 [1107億円] |

1兆9216億円 [78.0%] |

| 2021年 | 2兆8091億円 [5120億円] |

5456億円 [1109億円] |

2兆2635億円 [80.6%] |

| 2022年 | 2兆8728億円 [4694億円] |

4703億円 [1495億円] |

2兆4025億円 [83.6%] |

出所:村田製作所

- 2001年と2020年を比較すると村田製作所の資産規模は3.3倍に拡大。比較参考として、部品メーカーライバルのTDKは約2.9倍、京セラは約2.0倍に資産を増やす。

- 村田製作所の財務は、世界的に見ても超安定的。同じ京都の任天堂や京セラと共に超優良企業。「倒産」「債務超過」などはまず心配ない。

- 自己資本比率がかなり高いが、一方で借入金を増やしてでも、事業拡大をしていないと考える事もできる。

全社員数と開発投資

| 年度 | 従業員数(連結) | 平均年収 | 設備投資費 | 研究開発費 |

|---|---|---|---|---|

| 2005年 | 2万6956人 | 685万円 | 510億円 | 346億円 |

| 2010年 | 3万7420人 | 650万円 | 567億円 | 397億円 |

| 2015年 | 5万4674人 | 783万円 | 1725億円 | 779億円 |

| 2020年 | 7万5184人 | 728万円 | 1966億円 | 1017億円 |

| 2023年 | 7万3165人 | 760万円 | 1382億円 | 1325億円 |

出所:村田製作所

スポンサーリンク

国内と海外の売上割合

| 年度 | 日本 | 南北アメリカ | ヨーロッパ | 中国 | アジア・他 |

|---|---|---|---|---|---|

| 2005年 | 27.3% | 8.5% | 13.5% | 50.7% | |

| 2010年 | 15.7% | 7.6% | 11.3% | 48.1% | 17.3% |

| 2015年 | 6.7% | 6.9% | 6.8% | 62.0% | 17.6% |

| 2020年 | 8.4% | 10.5% | 7.8% | 58.4% | 14.9% |

| 2023年 | 7.7% | 15.4% | 10.6% | 49.7% | 16.6% |

出所:村田製作所

- 日本国内への売上が低い。電子製品の製造が国外に移っている事がわかるデータといえる。

- 村田製作所は積層セラミックコンデンサーなどの電子製品向けの売上依存度が高いため、スマホや家電の製造拠点が多い中国やアジア圏への売上比率が高くなる。

- パソコンやスマートフォンの市況、そして中国景気により、村田の業績は大きく変化する。

収益構造:製品別の売上高

| 年度 | コンデンサ | 電圧製品 | その他 コンポーネント |

デバイス・ モジュール |

|---|---|---|---|---|

| 売上高 [全体比(%)] |

||||

| 2005年 | 1735億円 [35.4%] |

732億円 [14.9%] |

583億円 [11.9%] |

|

| 2010年 | 2214億円 [35.8%] |

864億円 [14.0%] |

1169億円 [18.9%] |

1907億円 [30.9%] |

| 2015年 | 3673億円 [30.4%] |

1618億円 [13.4%] |

2309億円 [19.2%] |

4468億円 [37.0%] |

| 2020年 | 6265億円 [38.4%] |

1292億円 [7.9%] |

3876億円 [23.8%] |

4840億円 [29.7%] |

| 2024年 | 8318億円 [47.7%] |

2012億円 [11.5%] |

6971億円 [39.9%] |

|

出所:村田製作所

- コンデンサ……主に積層セラミックコンデンサ(MLCC)など。

- 圧電製品……表面波フィルタ、発振子、圧電センサ、セラミックフィルタなど。

- その他コンポーネント……リチウムイオン二次電池、インダクタ、EMI除去フィルタ、コネクタ、センサ、サーミスタなど。

- モジュール……リチウムイオン電池、コネクティビティモジュール、高周波モジュール、無線通信モジュール、樹脂多層基板、電源モジュール、多層デバイスなど。

中核は積層セラコン

村田製作所の成長分野の中核は、今後も積層セラミックコンデンサー(MLCC)。会社の収益において、コンデンサの売上比率が年々高くなっており、2015年は全体の30.4%だったが、2021年は43.4%に。

出所:村田製作所

今までの需要の多くは家電やスマホ、パソコン向けなどが中心だったが、それらの市場規模は頭打ちであるため、今後は成長分野とされる電気自動車の成長を取り込みたい。

製品別の積層セラコンの必要量

- テレビ……200~300個。

- ノートパソコン……800~1000個。

- スマーフォン……500~1000個。

- ガソリン車……3000~5000個。

- 電気自動車……10000~15000個。

MLCC市場シェア

| 順位 | 企業 | 2011年/市場シェア(%) | 2017年/市場シェア(%) |

|---|---|---|---|

| 1位 | 村田製作所(日本) | 34% | 45% |

| 2位 | サムスン電機(韓国) | 17% | 21% |

| 3位 | 太陽誘電(日本) | 15% | 15% |

| 4位 | TDK(日本) | 13% | 9% |

| 5位 | YAGEO(台湾) | – | 6% |

| 6位 | 京セラ(日本) | – | 4% |

出所:2011年のデータは東洋経済オンライン、2017年はゴールドマンサックス調べ。このデータは金額基準の世界シェア。

- 材料から製造装置までを内製化し、垂直統合型といわれる一貫生産により、他社よりも製造コストを大幅削減。競合の太陽誘電やサムスン、TDKなどは生産性で村田製作所には勝てないとされる。

- 高性能が求められる自動車向けの積層セラコンでは、村田やTDKなどの日本勢が独占。しかし、韓国サムスンや台湾YAGEO(ヤゲオ)が今後、本格参入するとされる。

積層セラコン(MLCC)の増産状況

2018年中国江蘇省無錫市にMLCCの新生産棟。

2019年島根県大田市の工場の47億円でMLCCの増産投資。生産拡大。

2021年タイで約120億円を投資してMLCCの工場建設。

2022年島根県に約120億円でMLCCの新生産棟を建設。

2019年島根県大田市の工場の47億円でMLCCの増産投資。生産拡大。

2021年タイで約120億円を投資してMLCCの工場建設。

2022年島根県に約120億円でMLCCの新生産棟を建設。

電子機器の米と言われる積層セラミックコンデンサーは年々需要が増加。村田製作所は毎年のように増産投資を決行。素晴らしい技術をもとにスケールメリットを活かしたい。

スマホ向けバッテリー市場シェア

2017年、村田製作所はソニーのバッテリー事業を175億円で買収し、スマートフォン向けのバッテリーサプライヤーとなっている。その市場シェアを確認。

| 順位 | 企業 | 2017年 | 2021年 |

|---|---|---|---|

| 1位 | ATL/TDK(香港/日本) | 27% | 42% |

| 2位 | LGエナジー(韓国) | 14% | 22% |

| 3位 | サムスンSDI(韓国) | 15% | 18% |

| 4位 | BYD(中国) | 10% | 8% |

| 5位 | 村田製作所(日本) | 6% | 5% |

出所:ストラテジー・アナリティクス。一部、市場規模と売上から筆者が推測した数値を含む。

- 市場トップシェアはTDKの完全子会社のATL。村田は業界5位。

- スマートフォン市場は成長が望めないため、どの企業も大胆な増産投資をしない。つまり、大きくシェアが変化する事は考えにくい。

- 村田のバッテリービジネスの顧客は、アップル(iPhone/iPad)、ソニー(エクスペリア)、シャープ(アクオス)など。

- 発火のリスクがほとんどない全個体電池の開発も進める。

車載バッテリー分野への参入は悲観

ガソリンエンジン車から電気自動車へと変革が進む中、日本企業でバッテリー製造への積極的な大型投資を決めているエレクトロニクス企業はパナソニックだけ。

財務が安定している村田製作所にも参入してほしいところだが、電気自動車向けバッテリーは、中国や韓国企業との競争が激しい分野であるため参入しない決断。

しかし、全個体電池の開発が進み、採算がとれる事が予測できる場合は、参入を決断してくれるかもしれない。

スポンサーリンク

関連記事

SONYの業績推移:売上高・営業利益率・純利益・総資産の推移

SONYの業績推移:売上高・営業利益率・純利益・総資産の推移 サムスン電子の業績推移:売上高・営業利益率・純利益の推移

サムスン電子の業績推移:売上高・営業利益率・純利益の推移 トヨタの販売台数の推移と売上高・営業利益率・純利益の推移

トヨタの販売台数の推移と売上高・営業利益率・純利益の推移 強がる者と利用する者、北朝鮮と韓国の違い

強がる者と利用する者、北朝鮮と韓国の違い テスラの業績推移:EV販売台数・売上高・営業利益率・財務の推移

テスラの業績推移:EV販売台数・売上高・営業利益率・財務の推移 東芝~キオクシアの半導体売上高・営業利益・純利益・利益率の推移

東芝~キオクシアの半導体売上高・営業利益・純利益・利益率の推移 マイクロソフトの業績推移:売上・営業利益率・純利益・財務状況

マイクロソフトの業績推移:売上・営業利益率・純利益・財務状況 現代・起亜(ヒョンデ・キア)の販売台数・売上高・営業利益の推移

現代・起亜(ヒョンデ・キア)の販売台数・売上高・営業利益の推移 ホンダの業績推移:車/バイク販売台数・売上高・営業利益率の推移

ホンダの業績推移:車/バイク販売台数・売上高・営業利益率の推移 ユニクロ・GU/ファストリの業績推移:売上高・利益率・店舗数

ユニクロ・GU/ファストリの業績推移:売上高・利益率・店舗数 TSMCの業績推移:売上高・営業利益率・純利益・シェアの推移

TSMCの業績推移:売上高・営業利益率・純利益・シェアの推移 楽天の業績推移:売上高・営業利益率・財務・有利子負債の推移

楽天の業績推移:売上高・営業利益率・財務・有利子負債の推移 NVIDIA(エヌビディア)の業績推移:売上・営業利益率・財務状況

NVIDIA(エヌビディア)の業績推移:売上・営業利益率・財務状況 Appleの業績推移:売上高・営業利益率・純利益・総資産の推移

Appleの業績推移:売上高・営業利益率・純利益・総資産の推移 SKハイニックスの業績推移:売上高・営業利益率・純利益の推移

SKハイニックスの業績推移:売上高・営業利益率・純利益の推移 ルネサスエレクトロニクスの業績推移:売上・営業利益率の推移

ルネサスエレクトロニクスの業績推移:売上・営業利益率の推移 Amazonの業績推移:売上高・営業利益率・純利益・財務状況の推移

Amazonの業績推移:売上高・営業利益率・純利益・財務状況の推移 フォルクスワーゲンの販売台数・売上高・営業利益・純利益の推移

フォルクスワーゲンの販売台数・売上高・営業利益・純利益の推移 ダイソー・セリア・キャンドゥ・ワッツの業績推移:売上高・利益率

ダイソー・セリア・キャンドゥ・ワッツの業績推移:売上高・利益率 任天堂の業績推移:売上高・営業利益率・ゲーム機/ソフト販売数

任天堂の業績推移:売上高・営業利益率・ゲーム機/ソフト販売数 日産の業績推移:販売台数・売上高・営業利益率・財務状況の推移

日産の業績推移:販売台数・売上高・営業利益率・財務状況の推移 インテル設立からの業績推移:売上高・営業利益率・財務の推移

インテル設立からの業績推移:売上高・営業利益率・財務の推移 BMWの業績推移:車/バイク販売台数・売上高・営業利益率の推移

BMWの業績推移:車/バイク販売台数・売上高・営業利益率の推移 Netflix(ネットフリックス)の業績推移:売上・利益率・財務状況

Netflix(ネットフリックス)の業績推移:売上・利益率・財務状況 メルセデス・ベンツの業績推移:販売台数・売上高・営業利益率

メルセデス・ベンツの業績推移:販売台数・売上高・営業利益率 LGエレクトロニクスの業績推移:売上高・営業利益率・財務状況

LGエレクトロニクスの業績推移:売上高・営業利益率・財務状況 キオクシアの利益率がサムスンより1.7倍以上高い事が判明!

キオクシアの利益率がサムスンより1.7倍以上高い事が判明! コストコの業績推移:売上高・営業利益率・有料会員数の推移

コストコの業績推移:売上高・営業利益率・有料会員数の推移 【2024年】世界自動車メーカー販売台数・売上・利益率ランキング

【2024年】世界自動車メーカー販売台数・売上・利益率ランキング 大韓航空の業績推移:売上高・営業利益率・財務状況の推移

大韓航空の業績推移:売上高・営業利益率・財務状況の推移 Apple・サムスン・中国企業の東南アジアのスマホシェア

Apple・サムスン・中国企業の東南アジアのスマホシェア ミヤネ屋にてアンミカの北朝鮮批判が冷酷で無責任すぎた件

ミヤネ屋にてアンミカの北朝鮮批判が冷酷で無責任すぎた件 韓国で子供の運動能力が低下!小中高生の50m走を日本と比較

韓国で子供の運動能力が低下!小中高生の50m走を日本と比較 サムスンの半導体装置会社SEMESの業績推移:売上高・営業利益率

サムスンの半導体装置会社SEMESの業績推移:売上高・営業利益率 岸田首相、韓国で詐欺映画パラサイト半地下のような写真を撮る

岸田首相、韓国で詐欺映画パラサイト半地下のような写真を撮る