ROHMの連結決算:通年の売上推移

| 年度 | 売上高・収益 | 営業利益 [営業利益率(%)] | 純利益・最終損益 [純利益率(%)] |

|---|---|---|---|

| 1998年 | 3286億円 | 900億円 [27.4%] | 522億円 [15.9%] |

| 1999年 | 3600億円 | 1223億円 [34.0%] | 667億円 [18.5%] |

| 2000年 | 4093億円 | 1377億円 [33.6%] | 861億円 [21.0%] |

| 2001年 | 3212億円 | 664億円 [20.7%] | 392億円 [12.2%] |

| 2002年 | 3503億円 | 961億円 [27.4%] | 530億円 [15.1%] |

| 2003年 | 3556億円 | 945億円 [26.6%] | 637億円 [17.9%] |

| 2004年 | 3690億円 | 761億円 [20.6%] | 451億円 [12.2%] |

| 2005年 | 3878億円 | 683億円 [17.6%] | 483億円 [12.5%] |

| 2006年 | 3951億円 | 695億円 [17.6%] | 474億円 [12.0%] |

| 2007年 | 3734億円 | 674億円 [18.0%] | 319億円 [8.5%] |

| 2008年 | 3171億円 | 105億円 [3.3%] | 98億円 [3.1%] |

| 2009年 | 3356億円 | 188億円 [5.6%] | 71億円 [2.1%] |

| 2010年 | 3419億円 | 327億円 [9.6%] | 96億円 [2.8%] |

| 2011年 | 3047億円 | 64億円 [2.1%] | -161億円 [-5.3%] |

| 2012年 | 2924億円 | -9億円 [-0.3%] | -525億円 [-18.0%] |

| 2013年 | 3311億円 | 236億円 [7.1%] | 321億円 [9.7%] |

| 2014年 | 3628億円 | 388億円 [10.7%] | 453億円 [12.5%] |

| 2015年 | 3524億円 | 336億円 [9.5%] | 257億円 [7.3%] |

| 2016年 | 3520億円 | 318億円 [9.0%] | 264億円 [7.5%] |

| 2017年 | 3971億円 | 570億円 [14.4%] | 372億円 [9.4%] |

| 2018年 | 3990億円 | 559億円 [14.0%] | 454億円 [11.4%] |

| 2019年 | 3629億円 | 295億円 [8.1%] | 256億円 [7.1%] |

| 2020年 | 3599億円 | 385億円 [10.7%] | 370億円 [10.3%] |

| 2021年 | 4521億円 | 715億円 [15.8%] | 668億円 [14.8%] |

| 2022年 | 5079億円 | 923億円 [18.2%] | 804億円 [15.8%] |

| 2023年 | 4677億円 | 433億円 [9.3%] | 539億円 [11.5%] |

出所:ローム。本決算期は3月末。

スポンサーリンク

平均利益率

ロームの1998年から2023年までの営業利益率の平均が15.0%。

比較として、インフィニオン(ドイツ)の2008年から2023年までの営業利益率の平均が11.3%。

比較として、インフィニオン(ドイツ)の2008年から2023年までの営業利益率の平均が11.3%。

会社の動向

- ROHM(ローム)の設立は1958年。京セラや村田製作所などと同じように京都に本社を構える電子部品メーカー。

- 中核製品は、パワー半導体、アナログ半導体、大規模集積回路(LSI)、ダイオード、LED、抵抗器など。

- 特に次世代パワー半導体といわれるSiC(シリコン・カーバイド)パワー半導体の期待値が高く、SiCウエハー基板の生産も手掛ける。

- 2008年に沖電気から譲受したDRAM事業を小規模ながら継続しているとされる。つまり、日本のDRAMの火は完全に消えてなかった。

- 2023年、東芝TOBに向けて総額3000億円を拠出。将来的に東芝のパワーデバイス事業を買収する可能性あり。

- 今までは多額のお金を使うような会社ではなかったが、脱炭素社会のもとで変化する需要をつかみ、高い飛躍を目指す。

- 2024年、沖電気の半導体事業買収が由来であるラピステクノロジー(完全子会社)をローム半導体事業と統合。半導体製品開発の多品種化に向けた合理化が目的。

- パワーIC競合の業績推移

- 東芝

- 三菱電機

- デンソー

- ルネサスエレクトロニクス

- インフィニオン

- STマイクロエレクトロニクス

- NXPセミコンダクターズ

スポンサーリンク

ROHMの財政・経営状況

| 年度 | 総資産 [現金・手元資金] |

負債総額 [有利子負債] |

自己資本・純資産 [自己資本比率(%)] |

|---|---|---|---|

| 2005年 | 9514億円 [2805億円] |

1642億円 [なし] |

7872億円 [82.7%] |

| 2010年 | 7599億円 [2307億円] |

911億円 [なし] |

6688億円 [87.7%] |

| 2015年 | 8041億円 [2318億円] |

988億円 [なし] |

7053億円 [87.8%] |

| 2020年 | 9262億円 [2622億円] |

1867億円 [407億円] |

7695億円 [83.0%] |

| 2021年 | 1兆291億円 [2952億円] |

1887億円 [405億円] |

8404億円 [81.6%] |

| 2022年 | 1兆1233億円 [2943億円] |

2078億円 [403億円] |

9155億円 [81.4%] |

| 2023年 | 1兆4812億円 [2281億円] |

5131億円 [3401億円] |

9681億円 [65.4%] |

出所:ローム

- 財務についてはロームのお金事情は安定的。しかし、東芝のパワー半導体事業を買収するとなると、財政状況は少し不安定になると言える。

- 2023年度は、有利子負債が3000億円ほど増加。SiCパワー半導体関連への設備投資や東芝への出資費用。

- ロームは規模拡大よりも財務規律を重視してきたが、今後はリスクを取って成長を目指す。

連結社員数と開発投資について

| 年度 | 従業員数(連結) | 平均年収 | 設備投資費 | 研究開発費 |

|---|---|---|---|---|

| 2005年 | 20279人 | 702万円 | 802億円 | 338億円 |

| 2010年 | 21520人 | 691万円 | 400億円 | 379億円 |

| 2015年 | 21171人 | 697万円 | 567億円 | 409億円 |

| 2020年 | 22370人 | 709万円 | 441億円 | 315億円 |

| 2022年 | 23754人 | 856万円 | 1261億円 | 426億円 |

出所:ローム

- 2022年には平均給与額や設備投資額がドンと増える。SiCパワー半導体に向けた人材確保や、設備投資費が増えている模様。

- 2023年7月12日、SiCパワー半導体の生産能力拡大に向け、出光興産の太陽電池事業子会社「ソーラーフロンティア」の宮崎県国富町の工場を取得すると発表。2024年末の工場稼働を目指す。

スポンサーリンク

ROHMの国内/外国への売上割合

| 年度 | 日本 | アジア | アメリカ | ヨーロッパ |

|---|---|---|---|---|

| 2005年 | 40.3% | 51.6% | 3.6% | 4.2% |

| 2010年 | 35.9% | 55.8% | 4.7% | 3.6% |

| 2015年 | 27.8% | 62.6% | 5.2% | 4.4% |

| 2020年 | 35.5% | 53.2% | 5.0% | 6.4% |

| 2023年 | 31.9% | 52.4% | 6.1% | 9.5% |

出所:ローム

- 2023年度のロームの海外売上比率は68.1%。

- 外国への売上はアジア、特に中国や韓国向けが多い。中国はまだまだ技術の自給自足が十分ではないため、日本企業の製品を多く必要とする。

- 韓国の半導体産業は、メモリ半導体には強みをもつが、ロームが得意とするパワー/アナログ関連には弱い。

収益構造:セグメント別の成績

| 部門 | 2018年/売上高 [営業利益/利益率(%)] |

2020年/売上高 [営業利益/利益率(%)] |

2022年/売上高 [営業利益/利益率(%)] |

|---|---|---|---|

| LSI | 1833億円 [160億円/8.7%] |

1681億円 [158億円/9.4%] |

2337億円 [482億円/20.6%] |

| 半導体素子 | 1528億円 [301億円/19.7%] |

1423億円 [211億円/14.8%] |

2122億円 [345億円/16.3%] |

| モジュール | 401億円 [59億円/14.7%] |

292億円 [21億円/7.2%] |

343億円 [43億円/12.5%] |

| その他 | 226億円 [41億円/18.1%] |

201億円 [18億円/8.9%] |

276億円 [51億円/18.5%] |

出所:ローム

- 「LSI部門」は、自動車関連やエネルギー関連への売上が牽引。実質的に、クルマが高性能化するほどロームの業績も上がる仕組み。

- 「半導体素子部門」は、パワー半導体、ダイオード、トランジスタなどの売上。電気自動車向けへのパワーデバイスの売上が好調。

- 「モジュール部門」は、プリンタ向けのプリントヘッド、センサーモジュールなど。

- 「その他」は、主に抵抗器など。これもまた自動車向けへの販売が好調。

スポンサーリンク

世界パワーデバイス売上高ランキング

| 順位 | 企業 | 国 | 売上高 |

|---|---|---|---|

| 1位 | インフィニオン | ドイツ | 55.89億ドル |

| 2位 | オン・セミコンダクター | アメリカ | 26.45億ドル |

| 3位 | STマイクロ | スイス | 22.07億ドル |

| 4位 | 三菱電機 | 日本 | 13.62億ドル |

| 5位 | 富士電機 | 日本 | 12.16億ドル |

| 6位 | ビシェイ・インターテクノロジー | アメリカ | 10.71億ドル |

| 7位 | 東芝 | 日本 | 9.72億ドル |

| 8位 | ネクスペリア | オランダ | 8.46億ドル |

| 9位 | ローム | 日本 | 8.24億ドル |

| 10位 | アルファ&オメガ・セミコンダクター | アメリカ | 6.69億ドル |

出所:オムディア

- パワー半導体トップシェアの独インフィニオンは、車載向けマイコンやアナログ半導体などにおいてもシェアが高く、自動車向けへの豊富な製品ラインナップをもつのが強み。

- 2位のオンセミや、3位のSTマイクロも、電気自動車向けの半導体製品を強化中。

- 日本勢は、三菱電機、富士電機、東芝、ロームなどがランクイン。他にも、ルネサスエレクトロニクス、ミネベアミツミなどの日本企業もパワー半導体を手掛ける。ルネサスは世界シェア2%レベル。

- 日本企業の上位4社を合計すると69.52億ドル。首位のインフィニオンを抜くシェアをもつ。

- なお、日本企業全体のパワー半導体の世界シェアは25%ほど。

- DRAMで撤退した日本は「半導体産業が衰退した」と言われるが、パワー半導体ではまだまだ世界で戦える企業が多い。

- 世界的に見ても日本企業のパワー半導体への投資意欲は高い。その中でもロームは、電気自動車の普及で需要拡大が期待されるSiCパワー半導体で勝負をかける。

- 東芝のパワー半導体事業をロームが買収できれば、世界トップ3に入るメーカーになれる。問題はお金の話しと、中国当局の承認の問題。

スポンサーリンク

関連記事

SONYの業績推移:売上高・営業利益率・純利益・総資産の推移

SONYの業績推移:売上高・営業利益率・純利益・総資産の推移 サムスン電子の業績推移:売上高・営業利益率・純利益の推移

サムスン電子の業績推移:売上高・営業利益率・純利益の推移 トヨタの販売台数の推移と売上高・営業利益率・純利益の推移

トヨタの販売台数の推移と売上高・営業利益率・純利益の推移 テスラの業績推移:EV販売台数・売上高・営業利益率・財務の推移

テスラの業績推移:EV販売台数・売上高・営業利益率・財務の推移 東芝~キオクシアの半導体売上高・営業利益・純利益・利益率の推移

東芝~キオクシアの半導体売上高・営業利益・純利益・利益率の推移 マイクロソフトの業績推移:売上・営業利益率・純利益・財務状況

マイクロソフトの業績推移:売上・営業利益率・純利益・財務状況 現代・起亜(ヒョンデ・キア)の販売台数・売上高・営業利益の推移

現代・起亜(ヒョンデ・キア)の販売台数・売上高・営業利益の推移 ホンダの業績推移:車/バイク販売台数・売上高・営業利益率の推移

ホンダの業績推移:車/バイク販売台数・売上高・営業利益率の推移 ユニクロ・GU/ファストリの業績推移:売上高・利益率・店舗数

ユニクロ・GU/ファストリの業績推移:売上高・利益率・店舗数 TSMCの業績推移:売上高・営業利益率・純利益・シェアの推移

TSMCの業績推移:売上高・営業利益率・純利益・シェアの推移 楽天の業績推移:売上高・営業利益率・財務・有利子負債の推移

楽天の業績推移:売上高・営業利益率・財務・有利子負債の推移 NVIDIA(エヌビディア)の業績推移:売上・営業利益率・財務状況

NVIDIA(エヌビディア)の業績推移:売上・営業利益率・財務状況 Appleの業績推移:売上高・営業利益率・純利益・総資産の推移

Appleの業績推移:売上高・営業利益率・純利益・総資産の推移 SKハイニックスの業績推移:売上高・営業利益率・純利益の推移

SKハイニックスの業績推移:売上高・営業利益率・純利益の推移 ルネサスエレクトロニクスの業績推移:売上・営業利益率の推移

ルネサスエレクトロニクスの業績推移:売上・営業利益率の推移 Amazonの業績推移:売上高・営業利益率・純利益・財務状況の推移

Amazonの業績推移:売上高・営業利益率・純利益・財務状況の推移 フォルクスワーゲンの販売台数・売上高・営業利益・純利益の推移

フォルクスワーゲンの販売台数・売上高・営業利益・純利益の推移 ダイソー・セリア・キャンドゥ・ワッツの業績推移:売上高・利益率

ダイソー・セリア・キャンドゥ・ワッツの業績推移:売上高・利益率 任天堂の業績推移:売上高・営業利益率・ゲーム機/ソフト販売数

任天堂の業績推移:売上高・営業利益率・ゲーム機/ソフト販売数 日産の業績推移:販売台数・売上高・営業利益率・財務状況の推移

日産の業績推移:販売台数・売上高・営業利益率・財務状況の推移 インテル設立からの業績推移:売上高・営業利益率・財務の推移

インテル設立からの業績推移:売上高・営業利益率・財務の推移 BMWの業績推移:車/バイク販売台数・売上高・営業利益率の推移

BMWの業績推移:車/バイク販売台数・売上高・営業利益率の推移 Netflix(ネットフリックス)の業績推移:売上・利益率・財務状況

Netflix(ネットフリックス)の業績推移:売上・利益率・財務状況 メルセデス・ベンツの業績推移:販売台数・売上高・営業利益率

メルセデス・ベンツの業績推移:販売台数・売上高・営業利益率 LGエレクトロニクスの業績推移:売上高・営業利益率・財務状況

LGエレクトロニクスの業績推移:売上高・営業利益率・財務状況 韓国で子供の運動能力が低下!小中高生の50m走を日本と比較

韓国で子供の運動能力が低下!小中高生の50m走を日本と比較 サムスンの半導体装置会社SEMESの業績推移:売上高・営業利益率

サムスンの半導体装置会社SEMESの業績推移:売上高・営業利益率 岸田首相、韓国で詐欺映画パラサイト半地下のような写真を撮る

岸田首相、韓国で詐欺映画パラサイト半地下のような写真を撮る 1月~12月までの月単位で配当金を出す日本企業の数は?

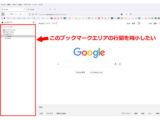

1月~12月までの月単位で配当金を出す日本企業の数は? Firefoxブックマークサイドバーの行間幅/文字縦幅の縮小方法

Firefoxブックマークサイドバーの行間幅/文字縦幅の縮小方法 PUMA/プーマの業績推移:売上高・営業利益率・純利益の推移

PUMA/プーマの業績推移:売上高・営業利益率・純利益の推移 adidas/アディダスの業績推移:売上高・営業利益率・財務状況

adidas/アディダスの業績推移:売上高・営業利益率・財務状況 NIKE/ナイキの業績推移:売上高・営業利益率・純利益の推移

NIKE/ナイキの業績推移:売上高・営業利益率・純利益の推移 カプコンの業績推移:売上高・営業利益率・純利益・財務状況

カプコンの業績推移:売上高・営業利益率・純利益・財務状況