スポンサーリンク

ADVANTESTの連結決算:通年の売上推移

| 年度 | 売上高・収益 | 営業利益 [営業利益率(%)] |

純利益・最終損益 [純利益率(%)] |

|---|---|---|---|

| 1998年 | 1417億円 | 301億円 [21.2%] |

188億円 [13.3%] |

| 1999年 | 1671億円 | 416億円 [24.9%] |

224億円 [13.4%] |

| 2000年 | 2622億円 | 726億円 [27.7%] |

471億円 [18.0%] |

| 2001年 | 952億円 | -371億円 [-39.0%] |

-229億円 [-24.1%] |

| 2002年 | 977億円 | -167億円 [-17.1%] |

-130億円 [-13.3%] |

| 2003年 | 1742億円 | 310億円 [17.8%] |

173億円 [9.9%] |

| 2004年 | 2394億円 | 607億円 [25.4%] |

381億円 [15.9%] |

| 2005年 | 2539億円 | 645億円 [25.4%] |

414億円 [16.3%] |

| 2006年 | 2350億円 | 568億円 [24.2%] |

356億円 [15.1%] |

| 2007年 | 1828億円 | 227億円 [12.4%] |

166億円 [9.1%] |

| 2008年 | 767億円 | -495億円 [-64.5%] |

-749億円 [-97.7%] |

| 2009年 | 532億円 | -116億円 [-21.9%] |

-115億円 [-21.6%] |

| 2010年 | 996億円 | 61億円 [6.1%] |

32億円 [3.2%] |

| 2011年 | 1410億円 (11月 米ヴェリジー買収完了) |

8億円 [0.6%] |

-22億円 [-1.6%] |

| 2012年 | 1329億円 | 0.80億円 [0.1%] |

-38億円 [-2.9%] |

| 2013年 | 1119億円 | -364億円 [-32.5%] |

-355億円 [-31.7%] |

| 2014年 | 1633億円 | 146億円 [9.0%] |

129億円 [7.9%] |

| 2015年 | 1621億円 | 126億円 [7.8%] |

67億円 [4.1%] |

| 2016年 | 1559億円 | 139億円 [8.9%] |

142億円 [9.1%] |

| 2017年 | 2072億円 | 245億円 [11.8%] |

181億円 [8.7%] |

| 2018年 | 2825億円 | 647億円 [22.9%] |

570億円 [20.2%] |

| 2019年 | 2759億円 | 587億円 [21.3%] |

535億円 [19.4%] |

| 2020年 | 3128億円 | 707億円 [22.6%] |

698億円 [22.3%] |

| 2021年 | 4169億円 | 1147億円 [27.5%] |

873億円 [20.9%] |

| 2022年 | 5602億円 | 1677億円 [29.9%] |

1304億円 [23.3%] |

| 2023年 | 4865億円 | 816億円 [16.8%] |

622億円 [12.8%] |

| 2024年 | 7797億円 | 2281億円 [29.3%] |

1611億円 [20.7%] |

出所:アドバンテスト。本決算期は3月末。

スポンサーリンク

平均利益率

アドバンテストの1998年から2024年までの営業利益率の平均が8.1%。

競合との比較として、米国テラダインの1994年から2024年までの営業利益率の平均が9.3%。

競合との比較として、米国テラダインの1994年から2024年までの営業利益率の平均が9.3%。

- 世界の半導体装置メーカーの業績推移

- テラダイン

- アプライド・マテリアルズ

- ASML

- ラムリサーチ

- 東京エレクトロン

- SCREEN

- KLAコーポレーション

- DISCO

- サムスン/SEMES

会社の動向

- アドバンテストは、半導体検査/試験装置(半導体テスタ)を中核とした日本企業。1954年設立。

- 中核の半導体試験装置市場のライバルは、アメリカのTERADYNE(テラダイン)。先端分野では市場を二分する。

- 2011年、アメリカのヴェリジーを約11億ドルで買収し、ヴェリジーがもつロジック半導体関連の技術を取り込む。

- 近年、半導体の微細化が進み、試験装置の需要が拡大している事がアドバンテストの業績アップに直結。

- 日本は伝統的にメモリ産業が強かった経緯があり、アドバンテストにおいてもメモリテスタ(メモリ試験装置)に強みをもつ。

- 近年は、データセンター向けで需要が拡大する最先端ロジック半導体において、特にGPU向けの検査装置でアドバンテストが独占的な力を持つようになり、これが当社の業績拡大に貢献中。

スポンサーリンク

国内/外国への売上割合

| 年度 | 日本 | 米州 | 欧州 | アジア |

|---|---|---|---|---|

| 2005年 | 811 [32.0%] |

255 [10.0%] |

145 [5.7%] |

1327 [52.3%] |

| 2010年 | 223 [22.5%] |

92 [9.3%] |

22 [2.3%] |

657 [65.9%] |

| 2015年 | 129 [8.0%] |

296 [18.2%] |

61 [3.8%] |

1136 [70.0%] |

| 2020年 | 140 [4.5%] |

301 [9.7%] |

80 [2.6%] |

2606 [83.3%] |

| 2021年 | 163 [3.9%] |

202 [4.8%] |

115 [2.8%] |

3686 [88.4%] |

| 2022年 | 205 [3.6%] |

428 [7.6%] |

173 [3.1%] |

4794 [85.6%] |

| 2023年 | 197 [4.1%] |

376 [7.7%] |

176 [3.6%] |

4115 [84.6%] |

| 2024年 | 158 [2.0%] |

471 [6.0%] |

199 [2.6%] |

6967 [89.4%] |

| 2025年 | [] | [] | [] | [] |

出所:アドバンテスト

- アメリカ向けは、インテル向けが中心。

- 欧州向け売上が少ない理由は、ヨーロッパの半導体産業はメモリやロジック最先端分野に弱いため。

- アジア向けは、TSMC、サムスン、SKハイニックス、マイクロンなどが大口顧客。また、中国のメモリメーカーへの売上も伸びる。その中でも台湾TSMC向けの売上が圧倒的に多い。

- TSMCは、Nvidia「GPU」の受託製造を行う企業。その製造過程で使用される「アドバンテスト製GPU用SoCテスタ」の売上が多い。そのテスト装置は市場を独占。

- メモリ分野においても、日本以外では、韓国、台湾、中国、シンガポールなどアジア地域にメモリ工場がたくさん存在。

収益構造:セグメント別の成績

| 年度 | 半導体/部品・テスト装置 | メカトロニクス | サービス |

|---|---|---|---|

| 売上高/営業利益(億円) [営業利益率(%)] |

|||

| 2005年 | 1914/575 [30.0%] |

482/119 [24.7%] |

190/38 [20.0%] |

| 2010年 | 693/99 [14.3%] |

185/-3 [-1.6%] |

142/21 [14.8%] |

| 2015年 | 1010/101 [10.0%] |

316/28 [8.9%] |

299/48 [16.1%] |

| 2020年 | 2072/616 [29.7%] |

400/50 [12.5%] |

668/104 [15.6%] |

| 2021年 | 2889/1057 [36.6%] |

423/61 [14.2%] |

858/178 [20.7%] |

| 2022年 | 4043/1632 [40.4%] |

599/150 [25.0%] |

961/76 [7.9%] |

| 2023年 | 3315/919 [27.7%] |

527/92 [17.5%] |

1023/-28 [-2.7%] |

| 2024年 | 5981/2440 [40.8%] |

732/168 [23.0%] |

1084/-109 [-10.1%] |

| 2025年 | [] | [] | [] |

出所:アドバンテスト

- 半導体テスト装置部門において、売上高の上昇力が強い。これはデータセンターでエヌビディア製などのGPU需要が増加し、アドバンテストがそのGPU向けのテスト装置で独占的なシェアをもつようになった事が大きい。

- メカトロニクス部門は、デバイス・インターフェイス製品などの売上げ。製造において、EUV露光機の採用拡大と共に成長傾向。

- サービス部門は、メンテナンス/保守サービスの売上高。この分野を重視する事で、顧客と信頼関係をつくってきた。

スポンサーリンク

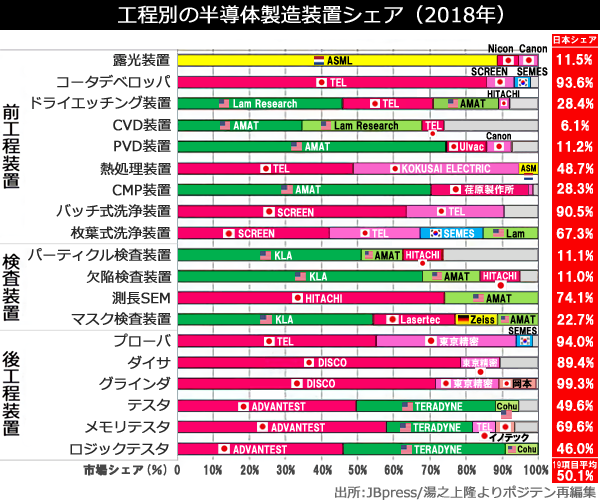

半導体製造装置市場におけるアドバンテストの業界シェア

出所:JBpress/湯之上隆。(一部ポジテン編集)

- アドバンテストの中核である半導体テスタ市場の競合は、米国TERADYNE(テラダイン)の他に、東京エレクトロン、イノテック、米国Cohu(コヒュー)など。

- 2018年時点では、シェアは拮抗していたが、2023年時点ではテラダインよりもアドバンテストのほうがテスト装置市場のシェアではっきりとリードするようになっている。

競合のテラダインと業績比較

| 年度 | アドバンテスト | テラダイン |

|---|---|---|

| 売上高/営業利益(億円/億ドル) [営業利益率(%)] |

||

| 2015年 | 1621億円/126億円 [7.8%] |

16.39億ドル/2.43億ドル [14.8%] |

| 2016年 | 1559億円/139億円 [8.9%] |

17.53億ドル/-0.60億ドル [-3.4%] |

| 2017年 | 2072億円/245億円 [11.8%] |

21.36億ドル/5.30億ドル [24.8%] |

| 2018年 | 2825億円/647億円 [22.9%] |

21.01億ドル/4.73億ドル [22.5%] |

| 2019年 | 2759億円/587億円 [21.3%] |

22.94億ドル/5.53億ドル [24.1%] |

| 2020年 | 3128億円/707億円 [22.6%] |

31.21億ドル/9.28億ドル [29.7%] |

| 2021年 | 4169億円/1147億円 [27.5%] |

37.02億ドル/12.01億ドル [32.4%] |

| 2022年 | 5602億円/1677億円 [29.9%] |

31.55億ドル/8.32億ドル [26.4%] |

| 2023年 | 4865億円/816億円 [16.8%] |

26.76億ドル/5.01億ドル [18.7%] |

| 2024年 | 7797億円/2281億円 [29.3%] |

28.19億ドル/5.93億ドル [21.0%] |

- 2022年度のアドバンテストの業績は増収増益だが、テラダインは減収減益。業界では「勝負あり」との声も。

- テラダインは単にインフレ不況→半導体不況の影響を受けた。特に「DRAM/NANDメモリ」の需要低迷の影響が大きかった。

- 一方、アドバンテストもメモリ不況の影響はあったが、最先端クラウドサーバー向けGPUに使用される「SoCテスト装置(ロジックテスタ)」で好調だった事により業績拡大できた。

- データセンターでは一般的なコンピューティングやAI関連でGPUが活躍するようになっており、そのGPU用のテスト装置でほぼ独占的なシェアをもっている事がアドバンテストの強み。

- GPUを得意とするエヌビディアのデータセンター向け業績と、アドバンテストの業績は比例。

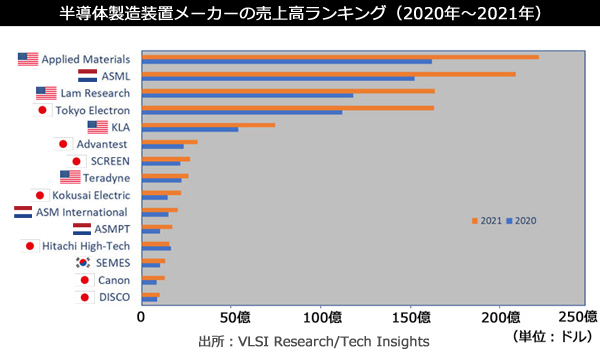

半導体製造装置業界の売上規模ランキング

出所:VLSI Research/Tech Insights

- アドバンテストは、半導体向け装置業界で世界6位。(2020年~2021年時点の売上高ベース)

- トップ15の中に、日本企業は7社ランクイン。日本の半導体産業は衰退していると言われるが、製造装置や素材分野で言えば、立派な生態系をもっている。

ADVANTESTの財政・経営状況

| 年度 | 総資産 [現金・手元資金] |

負債総額 [有利子負債] |

自己資本・純資産 [自己資本比率(%)] |

|---|---|---|---|

| 2000年 | 4038億円 [1235億円] |

1342億円 | 2696億円 [66.8%] |

| 2005年 | 3508億円 [1579億円] |

929億円 [0.40億円] |

2579億円 [73.5%] |

| 2010年 | 1803億円 [753億円] |

422億円 [なし] |

1381億円 [76.6%] |

| 2015年 | 2316億円 [953億円] |

1221億円 [446億円] |

1095億円 [47.3%] |

| 2020年 | 4226億円 [1492億円] |

1422億円 [119億円] |

2804億円 [66.3%] |

| 2021年 | 4947億円 [1166億円] |

2001億円 [435億円] |

2946億円 [59.6%] |

| 2022年 | 6002億円 [855億円] |

2315億円 [508億円] |

3687億円 [61.4%] |

出所:アドバンテスト

- 2008年のリーマンショックにより業績悪化。2008年~2009年の2年間の最終損失の合計が-864億円。

- 2023年9月時点の株式時価総額は3兆1800億円。市場拡大が見込めるGPU向けの検査装置で独占的な力を持つことから投資家からの期待値が高い。

- なお、ライバルの米国テラダインの株式時価総額は147億ドル。日本円で2兆580億円。(1ドル=140円換算)。アドバンテストの方が市場からの評価が高い。

ADVANTESTの連結社員数と開発投資について

| 年度 | 従業員数(連結) | 平均年収 | 設備投資費 | 研究開発費 |

|---|---|---|---|---|

| 2000年 | 4805人 | – | – | – |

| 2005年 | 3595人 | 1113万円 | 83億円 | 269億円 |

| 2010年 | 3163人 | 686万円 | 38億円 | 212億円 |

| 2015年 | 4494人 | 868万円 | 40億円 | 313億円 |

| 2020年 | 5261人 | 981万円 | 137億円 | 427億円 |

| 2023年 | 6766人 | 1005万円 | 208億円 | 655億円 |

出所:アドバンテスト、有価証券報告書。

- リーマンショック以降は平均収入がガクっと減少。しかし、近年は平均給与が上昇中。技術エンジニアだけではなく、製造メーカーへの営業やサポート体制を強化する目的で従業員の確保に動く。

- 微細化開発が進む中、研究開発費は増加傾向。

スポンサーリンク

関連記事

SONYの業績推移:売上高・営業利益率・純利益・総資産の推移

SONYの業績推移:売上高・営業利益率・純利益・総資産の推移 サムスン電子の業績推移:売上高・営業利益率・純利益の推移

サムスン電子の業績推移:売上高・営業利益率・純利益の推移 トヨタの販売台数の推移と売上高・営業利益率・純利益の推移

トヨタの販売台数の推移と売上高・営業利益率・純利益の推移 強がる者と利用する者、北朝鮮と韓国の違い

強がる者と利用する者、北朝鮮と韓国の違い テスラの業績推移:EV販売台数・売上高・営業利益率・財務の推移

テスラの業績推移:EV販売台数・売上高・営業利益率・財務の推移 マイクロソフトの業績推移:売上・営業利益率・純利益・財務状況

マイクロソフトの業績推移:売上・営業利益率・純利益・財務状況 現代・起亜(ヒョンデ・キア)の販売台数・売上高・営業利益の推移

現代・起亜(ヒョンデ・キア)の販売台数・売上高・営業利益の推移 ホンダの業績推移:車/バイク販売台数・売上高・営業利益率の推移

ホンダの業績推移:車/バイク販売台数・売上高・営業利益率の推移 ユニクロ・GU/ファストリの業績推移:売上高・利益率・店舗数

ユニクロ・GU/ファストリの業績推移:売上高・利益率・店舗数 TSMCの業績推移:売上高・営業利益率・純利益・シェアの推移

TSMCの業績推移:売上高・営業利益率・純利益・シェアの推移 楽天の業績推移:売上高・営業利益率・財務・有利子負債の推移

楽天の業績推移:売上高・営業利益率・財務・有利子負債の推移 NVIDIA(エヌビディア)の業績推移:売上・営業利益率・財務状況

NVIDIA(エヌビディア)の業績推移:売上・営業利益率・財務状況 Appleの業績推移:売上高・営業利益率・純利益・総資産の推移

Appleの業績推移:売上高・営業利益率・純利益・総資産の推移 SKハイニックスの業績推移:売上高・営業利益率・純利益の推移

SKハイニックスの業績推移:売上高・営業利益率・純利益の推移 ルネサスエレクトロニクスの業績推移:売上・営業利益率の推移

ルネサスエレクトロニクスの業績推移:売上・営業利益率の推移 Amazonの業績推移:売上高・営業利益率・純利益・財務状況の推移

Amazonの業績推移:売上高・営業利益率・純利益・財務状況の推移 フォルクスワーゲンの販売台数・売上高・営業利益・純利益の推移

フォルクスワーゲンの販売台数・売上高・営業利益・純利益の推移 ダイソー・セリア・キャンドゥ・ワッツの業績推移:売上高・利益率

ダイソー・セリア・キャンドゥ・ワッツの業績推移:売上高・利益率 任天堂の業績推移:売上高・営業利益率・ゲーム機/ソフト販売数

任天堂の業績推移:売上高・営業利益率・ゲーム機/ソフト販売数 日産の業績推移:販売台数・売上高・営業利益率・財務状況の推移

日産の業績推移:販売台数・売上高・営業利益率・財務状況の推移 BMWの業績推移:車/バイク販売台数・売上高・営業利益率の推移

BMWの業績推移:車/バイク販売台数・売上高・営業利益率の推移 Netflix(ネットフリックス)の業績推移:売上・利益率・財務状況

Netflix(ネットフリックス)の業績推移:売上・利益率・財務状況 メルセデス・ベンツの業績推移:販売台数・売上高・営業利益率

メルセデス・ベンツの業績推移:販売台数・売上高・営業利益率 LGエレクトロニクスの業績推移:売上高・営業利益率・財務状況

LGエレクトロニクスの業績推移:売上高・営業利益率・財務状況 キオクシアの利益率がサムスンより1.7倍以上高い事が判明!

キオクシアの利益率がサムスンより1.7倍以上高い事が判明! コストコの業績推移:売上高・営業利益率・有料会員数の推移

コストコの業績推移:売上高・営業利益率・有料会員数の推移 【2024年】世界自動車メーカー販売台数・売上・利益率ランキング

【2024年】世界自動車メーカー販売台数・売上・利益率ランキング 大韓航空の業績推移:売上高・営業利益率・財務状況の推移

大韓航空の業績推移:売上高・営業利益率・財務状況の推移 Apple・サムスン・中国企業の東南アジアのスマホシェア

Apple・サムスン・中国企業の東南アジアのスマホシェア ミヤネ屋にてアンミカの北朝鮮批判が冷酷で無責任すぎた件

ミヤネ屋にてアンミカの北朝鮮批判が冷酷で無責任すぎた件 韓国で子供の運動能力が低下!小中高生の50m走を日本と比較

韓国で子供の運動能力が低下!小中高生の50m走を日本と比較 サムスンの半導体装置会社SEMESの業績推移:売上高・営業利益率

サムスンの半導体装置会社SEMESの業績推移:売上高・営業利益率 岸田首相、韓国で詐欺映画パラサイト半地下のような写真を撮る

岸田首相、韓国で詐欺映画パラサイト半地下のような写真を撮る