スポンサーリンク

TOKYO ELECTRONの連結決算:通年の売上推移

| 年度 | 売上高・収益 | 営業利益 [営業利益率(%)] |

純利益・最終損益 [純利益率(%)] |

|---|---|---|---|

| 1996年 | 4328億円 | – | 299億円 [6.9%] |

| 1997年 | 4556億円 | – | 300億円 [6.6%] |

| 1998年 | 3138億円 | 63億円 [2.0%] |

18億円 [0.6%] |

| 1999年 | 4407億円 | 358億円 [8.1%] |

198億円 [4.5%] |

| 2000年 | 7238億円 | 1210億円 [16.7%] |

620億円 [8.6%] |

| 2001年 | 4178億円 (ITバブル崩壊) |

-183億円 [-4.4%] |

-199億円 [-4.8%] |

| 2002年 | 4605億円 | 11億円 [0.2%] |

-415億円 [-9.0%] |

| 2003年 | 5296億円 | 222億円 [4.2%] |

82億円 [1.5%] |

| 2004年 | 6357億円 | 639億円 [10.1%] |

616億円 [9.7%] |

| 2005年 | 6736億円 | 757億円 [11.2%] |

480億円 [7.1%] |

| 2006年 | 8519億円 | 1439億円 [16.9%] |

912億円 [10.7%] |

| 2007年 | 9060億円 | 1684億円 [18.5%] |

1062億円 [11.7%] |

| 2008年 | 5080億円 | 147億円 [2.8%] |

75億円 [1.5%] |

| 2009年 | 4186億円 | -21億円 [-0.5%] |

-90億円 [-2.2%] |

| 2010年 | 6687億円 | 978億円 [14.6%] |

719億円 [10.8%] |

| 2011年 | 6330億円 | 604億円 [9.5%] |

367億円 [5.8%] |

| 2012年 | 4972億円 | 125億円 [2.5%] |

60億円 [1.2%] |

| 2013年 | 6121億円 | 322億円 [5.2%] |

-194億円 [-3.2%] |

| 2014年 | 6131億円 | 881億円 [14.3%] |

718億円 [11.7%] |

| 2015年 | 6639億円 | 1167億円 [17.5%] |

778億円 [11.7%] |

| 2016年 | 7997億円 | 1556億円 [19.4%] |

1152億円 [14.4%] |

| 2017年 | 1兆1307億円 | 2811億円 [24.9%] |

2043億円 [18.1%] |

| 2018年 | 1兆2782億円 | 3105億円 [24.2%] |

2482億円 [19.4%] |

| 2019年 | 1兆1272億円 (TSMCがEUV露光機による量産開始) |

2372億円 [21.0%] |

1852億円 [16.4%] |

| 2020年 | 1兆3991億円 | 3206億円 [22.9%] |

2429億円 [17.4%] |

| 2021年 | 2兆38億円 | 5992億円 [29.2%] |

4370億円 [21.8%] |

| 2022年 | 2兆2090億円 | 6177億円 [28.0%] |

4716億円 [21.3%] |

| 2023年 | 1兆8305億円 | 4562億円 [24.9%] |

3639億円 [19.9%] |

| 2024年 | 2兆4315億円 | 6973億円 [28.7%] |

5441億円 [22.4%] |

出所:東京エレクトロン。本決算期は3月末。

スポンサーリンク

平均利益率

東京エレクトロンの1998年から2024年までの営業利益率の平均が13.8%。

比較として、米アプライド・マテリアルズの1992年から2024年までの営業利益率の平均が17.6%。

比較として、米アプライド・マテリアルズの1992年から2024年までの営業利益率の平均が17.6%。

- 世界の半導体装置メーカーの業績推移

- アプライド・マテリアルズ

- ラムリサーチ

- SCREEN

- サムスン/SEMES

- アドバンテスト

- KLAコーポレーション

- テラダイン

- DISCO

- ASML

会社の動向

- 1963年、東京放送(現在のTBS)の出資により東京エレクトロン研究所を設立した事がルーツ。1978年に現在の「東京エレクトロン」に社名変更。

- 2001年から2002年までの業績悪化は、主にITバブル崩壊がきっかけの景気後退が原因。

- 2017年から売上高や利益率がアップ。これは、EUV露光装置による半導体製造が拡大した事と、GoogleやAmazon、マイクロソフト、フェイスブックなどのデータセンター向け設備投資急増で半導体需要も急増した事が要因。

- 自動車のEV化、脱炭素化、デジタル社会に向け、半導体需要が増加している事により、製造装置の需要も増加。

- コータデベロッパ(EUV用は独占)、エッチング装置、成膜装置、洗浄装置などが強み。

- 半導体のイノベーションが止まると、東京エレクトロンのような製造装置メーカーの売上も停滞する可能性に注意。

スポンサーリンク

TELの国内/外国への収益状況

| 年度 | 日本 | 北米 | 欧州 | 韓国 | 台湾 | 中国 | アジア他 |

|---|---|---|---|---|---|---|---|

| 売上高(億円) | |||||||

| 2006年 | 1757 | 1056 | 479 | 1061 | 1417 | 296 | 357 |

| 2007年 | 1919 | 1087 | 369 | 732 | 2549 | 298 | 308 |

| 2008年 | 1053 | 653 | 303 | 375 | 493 | 110 | 263 |

| 2009年 | 441 | 555 | 109 | 447 | 767 | 76 | 225 |

| 2010年 | 879 | 1028 | 284 | 878 | 1502 | 255 | 282 |

| 2011年 | 828 | 1148 | 493 | 1087 | 750 | 253 | 216 |

| 2012年 | 402 | 1170 | 387 | 575 | 1053 | 199 | 131 |

| 2013年 | 764 | 1043 | 296 | 734 | 1302 | 488 | 158 |

| 2014年 | 877 | 1353 | 587 | 973 | 1394 | 397 | 178 |

| 2015年 | 1162 | 1034 | 510 | 995 | 1619 | 636 | 170 |

| 2016年 | 912 | 1015 | 599 | 1377 | 2259 | 906 | 428 |

| 2017年 | 1455 | 1192 | 969 | 3719 | 1690 | 1043 | 482 |

| 2018年 | 2060 | 1319 | 931 | 3054 | 1629 | 2069 | 604 |

| 2019年 | 1591 | 2057 | 588 | 1515 | 2546 | 1936 | 355 |

| 2020年 | 1958 | 1520 | 635 | 2799 | 2456 | 3258 | 523 |

| 2021年 | 2289 | 2680 | 1079 | 3777 | 3592 | 5135 | 883 |

| 2022年 | 2383 | 3443 | 1842 | 3495 | 4202 | 4967 | 1216 |

| 2023年 | 1849 | 1681 | 1194 | 2844 | 2055 | 8133 | 547 |

| 2024年 | 1899 | 2429 | 755 | 4090 | 4106 | 10150 | 884 |

| 2025年 | |||||||

出所:東京エレクトロン

- 東京エレクトロンは、台湾、中国、韓国などの半導体メーカーに対して円建てで取引しているため、為替変動の影響は限定的。同業のSCREENなども同様。

- 2005年と比較すると、日本向けの売上比率が減少傾向。一方、韓国や中国向けが増加。

- 2023年度の中国売上は、東京エレクトロンの売上高の44.4%を占める。米中対立の中、中国は半導体生産の内製化を急ぐため製造装置を大量購入した事が要因。

- 東京エレクトロンは絶対的な製品をもっており、アメリカによる対中規制があったとしても、最終的にどこかの市場でカバーできる立場。対中規制はトータルで言えばそこまで深刻な問題にはならないはず。とはいえ、顧客が少なくなる事は痛い。

アプリケーション別の売上構成比

| 年度 | DRAM | NANDフラッシュ | ロジック/ ファウンドリ他 |

|---|---|---|---|

| 2015年 | 30% | 20% | 50% |

| 2020年 | 24% | 26% | 50% |

| 2024年 | 31% | 7% | 62% |

出所:東京エレクトロン

- 独占状態にあるEUV露光用コータデベロッパの売上貢献により、ロジックとDRAMの売上比率が高い。

- NANDフラッシュメモリ分野では、競合のラムリサーチ社(米国)に対してエッチング装置が劣勢に。

スポンサーリンク

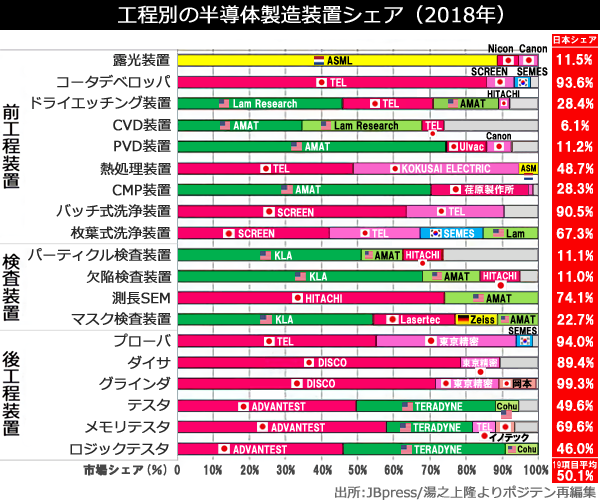

半導体製造装置の市場シェア

画像の「TEL」という表記が東京エレクトロンのシェア。

出所:JBpress/湯之上隆。(一部ポジテン編集)

| 製品 | 市場シェア | 市場規模(2021年度) |

|---|---|---|

| コータ・デベロッパ | 80%~90% | 約35億ドル |

| エッチング装置 | 約25% | 約190億ドル |

| 熱処理装置 | 約45% | 約25億ドル |

| 洗浄装置 | 20~25% | 約50億ドル |

- コータ・デベロッパは、最先端向けの装置ではTELが独占状態で、実質的な業界標準装置となったため、今後も安定的な収益性が見込める。

- 市場規模が大きいエッチング装置のライバルは、アメリカのラム・リサーチとアプライド・マテリアルズ。

- エッチング装置は、使用する材料によって「絶縁膜エッチング」「メタルエッチング」「ゲートエッチング」などがあるが、東京エレクトロンは、NANDフラッシュメモリの高積層化で成長が期待される「絶縁膜エッチング」のシェアが高い。

- 絶縁膜エッチング装置の新開発により、市場規模が大きいNANDフラッシュメモリのエッチング市場を高占有できる可能性があるとして、2023年後半から株価急上昇。

- 他にも、CVD装置、メモリテスタ、プローバ、ガスボックス、ガスパネルなどもポートフォリオにあげられる。

- 東京エレクトロンは、幅広くラインナップを持っているため、比較的に顧客との商談も有利になる。

- なお、TELはディスプレイ製造向けに「フラットパネルディスプレイ製造装置」も手掛ける。(売上規模は少ない)

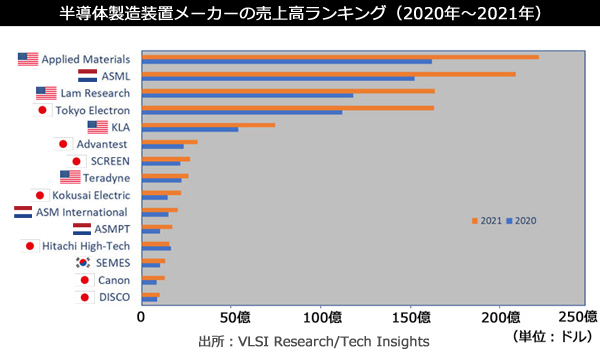

半導体製造装置メーカーランキング(2021年)

出所:VLSI Research/Tech Insights

- 東京エレクトロンは、売上高で業界3~4位ほど。

- ランキング15社中、日本企業が7社ランクイン。

- アメリカ企業やオランダ企業は、エッチング装置や露光装置などの市場規模が大きい製品に強いが、日本企業は市場規模の大小に関わらず幅広くシェアをもつのが強み。

- 半導体製造における「材料メーカー」になると、世界シェアは日本がダントツトップ。市場規模が大きいシリコンウエハーは信越化学とSUMCOで過半数のシェア。それ以外のマーケットが小さい素材分野でもダントツ。コツコツやる日本人の哲学の結果。

TOKYO ELECTRONの財政・経営状況

| 年度 | 総資産 [現金・手元資金] |

負債総額 [有利子負債] |

自己資本・純資産 [自己資本比率(%)] |

|---|---|---|---|

| 2000年 | 7295億円 [653億円] |

3963億円 [2078億円] |

3332億円 [45.7%] |

| 2005年 | 6632億円 [1400億円] |

2863億円 [600億円] |

3769億円 [56.8%] |

| 2010年 | 8092億円 [1650億円] |

2244億円 [なし] |

5848億円 [70.8%] |

| 2015年 | 7933億円 [956億円] |

2291億円 [なし] |

5642億円 [71.1%] |

| 2020年 | 1兆4253億円 [2659億円] |

4008億円 [なし] |

1兆245億円 [71.1%] |

| 2021年 | 1兆8944億円 [3356億円] |

5593億円 [なし] |

1兆3351億円 [70.5%] |

| 2022年 | 2兆3116億円 [4731億円] |

7240億円 [なし] |

1兆5876億円 [68.7%] |

出所:東京エレクトロン

- 2000年と2020年を比較すると、総資産規模は約2倍に拡大。

- 財政問題は全くなし。有利子負債もなく、世界的に見てもトップレベルの優良企業。

全社員数とR&Dについて

| 年度 | 従業員数(連結) | 平均年収 | 設備投資費 | 研究開発費 |

|---|---|---|---|---|

| 2000年 | 10236人 | 782万円 | 494億円 | 529億円 |

| 2005年 | 8901人 | 875万円 | 133億円 | 492億円 |

| 2010年 | 10343人 | 832万円 | 391億円 | 705億円 |

| 2015年 | 10629人 | 903万円 | 133億円 | 762億円 |

| 2020年 | 14479人 | 1179万円 | 546億円 | 1202億円 |

| 2023年 | 17702人 | 1272万円 | 1218億円 | 2028億円 |

出所:東京エレクトロン

スポンサーリンク

関連記事

SONYの業績推移:売上高・営業利益率・純利益・総資産の推移

SONYの業績推移:売上高・営業利益率・純利益・総資産の推移 サムスン電子の業績推移:売上高・営業利益率・純利益の推移

サムスン電子の業績推移:売上高・営業利益率・純利益の推移 トヨタの販売台数の推移と売上高・営業利益率・純利益の推移

トヨタの販売台数の推移と売上高・営業利益率・純利益の推移 強がる者と利用する者、北朝鮮と韓国の違い

強がる者と利用する者、北朝鮮と韓国の違い テスラの業績推移:EV販売台数・売上高・営業利益率・財務の推移

テスラの業績推移:EV販売台数・売上高・営業利益率・財務の推移 東芝~キオクシアの半導体売上高・営業利益・純利益・利益率の推移

東芝~キオクシアの半導体売上高・営業利益・純利益・利益率の推移 マイクロソフトの業績推移:売上・営業利益率・純利益・財務状況

マイクロソフトの業績推移:売上・営業利益率・純利益・財務状況 現代・起亜(ヒョンデ・キア)の販売台数・売上高・営業利益の推移

現代・起亜(ヒョンデ・キア)の販売台数・売上高・営業利益の推移 ホンダの業績推移:車/バイク販売台数・売上高・営業利益率の推移

ホンダの業績推移:車/バイク販売台数・売上高・営業利益率の推移 TSMCの業績推移:売上高・営業利益率・純利益・シェアの推移

TSMCの業績推移:売上高・営業利益率・純利益・シェアの推移 楽天の業績推移:売上高・営業利益率・財務・有利子負債の推移

楽天の業績推移:売上高・営業利益率・財務・有利子負債の推移 NVIDIA(エヌビディア)の業績推移:売上・営業利益率・財務状況

NVIDIA(エヌビディア)の業績推移:売上・営業利益率・財務状況 Appleの業績推移:売上高・営業利益率・純利益・総資産の推移

Appleの業績推移:売上高・営業利益率・純利益・総資産の推移 SKハイニックスの業績推移:売上高・営業利益率・純利益の推移

SKハイニックスの業績推移:売上高・営業利益率・純利益の推移 ルネサスエレクトロニクスの業績推移:売上・営業利益率の推移

ルネサスエレクトロニクスの業績推移:売上・営業利益率の推移 Amazonの業績推移:売上高・営業利益率・純利益・財務状況の推移

Amazonの業績推移:売上高・営業利益率・純利益・財務状況の推移 フォルクスワーゲンの販売台数・売上高・営業利益・純利益の推移

フォルクスワーゲンの販売台数・売上高・営業利益・純利益の推移 ダイソー・セリア・キャンドゥ・ワッツの業績推移:売上高・利益率

ダイソー・セリア・キャンドゥ・ワッツの業績推移:売上高・利益率 任天堂の業績推移:売上高・営業利益率・ゲーム機/ソフト販売数

任天堂の業績推移:売上高・営業利益率・ゲーム機/ソフト販売数 日産の業績推移:販売台数・売上高・営業利益率・財務状況の推移

日産の業績推移:販売台数・売上高・営業利益率・財務状況の推移 BMWの業績推移:車/バイク販売台数・売上高・営業利益率の推移

BMWの業績推移:車/バイク販売台数・売上高・営業利益率の推移 Netflix(ネットフリックス)の業績推移:売上・利益率・財務状況

Netflix(ネットフリックス)の業績推移:売上・利益率・財務状況 メルセデス・ベンツの業績推移:販売台数・売上高・営業利益率

メルセデス・ベンツの業績推移:販売台数・売上高・営業利益率 LGエレクトロニクスの業績推移:売上高・営業利益率・財務状況

LGエレクトロニクスの業績推移:売上高・営業利益率・財務状況 キオクシアの利益率がサムスンより1.7倍以上高い事が判明!

キオクシアの利益率がサムスンより1.7倍以上高い事が判明! コストコの業績推移:売上高・営業利益率・有料会員数の推移

コストコの業績推移:売上高・営業利益率・有料会員数の推移 【2024年】世界自動車メーカー販売台数・売上・利益率ランキング

【2024年】世界自動車メーカー販売台数・売上・利益率ランキング 大韓航空の業績推移:売上高・営業利益率・財務状況の推移

大韓航空の業績推移:売上高・営業利益率・財務状況の推移 Apple・サムスン・中国企業の東南アジアのスマホシェア

Apple・サムスン・中国企業の東南アジアのスマホシェア ミヤネ屋にてアンミカの北朝鮮批判が冷酷で無責任すぎた件

ミヤネ屋にてアンミカの北朝鮮批判が冷酷で無責任すぎた件 韓国で子供の運動能力が低下!小中高生の50m走を日本と比較

韓国で子供の運動能力が低下!小中高生の50m走を日本と比較 サムスンの半導体装置会社SEMESの業績推移:売上高・営業利益率

サムスンの半導体装置会社SEMESの業績推移:売上高・営業利益率 岸田首相、韓国で詐欺映画パラサイト半地下のような写真を撮る

岸田首相、韓国で詐欺映画パラサイト半地下のような写真を撮る